Krajobraz po decyzjach FED, SNB i Norges Banku – Raport dzienny FX

Wczorajszy komunikat FED wpisał się w nasz scenariusz, czego efektem było gwałtowne osłabienie się dolara. Z kolei frank zyskał po decyzji Narodowego Banku Szwajcarii, który zmienił tylko swoje prognozy makroekonomiczne. Z kolei Norwedzy zdecydowali się utrzymać stopy procentowe na niezmienionym poziomie – rynek powszechnie oczekiwał ich cięcia, stąd też korona wyraźnie się odbiła.

Kluczowym wydarzeniem było jednak posiedzenie FED. Usunięcie słowa „cierpliwy” z komunikatu nie stało się jednak pretekstem do wyraźnego umocnienia dolara. Po pierwsze było powszechnie oczekiwane (rynek zdyskontował to wcześniej), po drugie FED dał szereg argumentów za tym, że wcale nie musi się spieszyć z terminem pierwszej podwyżki. Obniżone zostały prognozy wzrostu PKB względem grudniowej projekcji (odpowiednio do 2,3-2,7 proc. w tym roku z 2,6-3,0 wcześniej), ale kluczowa jest tutaj inflacja (szacunki dla wskaźnika PCE to 0,6-0,8 proc. w tym roku, czyli znacznie poniżej wcześniejszych szacunków 1,0-1,6 proc.). Analogicznie niższa prognoza jest dla wskaźnika bazowego PCE – to 1,3-1,4 proc. wobec 1,5-1,8 proc. z grudnia. Trzeba jednak zaznaczyć, że szacunki inflacyjne na rok 2016 r. już nie uległy wyraźniejszym zmianom, co oznacza, że FED nie może zbytnio zwlekać z terminem zacieśnienia polityki. Niemniej wykres prognozowanej ścieżki stóp procentowych (tzw. dot-chart) został zrewidowany – dość wyraźnie na koniec tego roku, bo do 0,625 proc. z 1,125 proc. sugerowanych w grudniu. Wymowa wczorajszego komunikatu FED jest, zatem taka. Usunięcie słowa „cierpliwy” daje nam większą elastyczność w działaniach – nie wiążemy się terminami (pewne jest tylko, że stopy nie wzrosną w kwietniu), a danymi makro. Tymczasem te pozostają mieszane. Wprawdzie widzimy wyraźną poprawę na rynku pracy (wzrost zatrudnienia), ale nie idą za tym jeszcze płace. Dostrzegamy aspekt mocnego dolara, który hamuje eksport, a także wpływa na inflację. Innymi słowy, mamy wciąż komfortową sytuację i nie musimy się spieszyć. Co to oznacza dla rynku? Pierwszą reakcją było mocne przekucie pompowanego, szczególnie od 2-3 tygodni balona oczekiwań. Efektem był klasyczny short-squeeze na parach dolarowych. Od godzin nocnych dolar odrobił jednak sporą część strat. Dlaczego? Po pierwsze było to klasyczne odbicie po silnej przecenie z pierwszych 2-3 godzin. Po drugie polityka FED i tak pozostaje najbardziej „jastrzębia” z głównych banków centralnych, gdyż polityka monetarna i tak zostanie zaostrzona w 2015 r. Wprawdzie nadal można znaleźć opinie, że pierwszym terminem będzie czerwiec (chociaż te oczekiwania są silnie uzależnione od danych, jakie napłyną za kwiecień i maj), ale generalnie oczekiwania przesuwają się na wrzesień, a nawet październik. Na ten ostatni termin wskazują kontrakty futures na stopę procentową z CME – 67 proc. szans na taki ruch. Naszym zdaniem daje to szanse na rozwinięcie się korekty na parach dolarowych, która powinna być elementem korygującym szerszy ruch – być może całą falę od lipca ub.r. Oczywiście trzeba będzie mieć na uwadze, że rynek będzie się emocjonował każdymi publikacjami z USA – teraz ważniejsze staną się odczyty inflacyjne, dane o płacach, nastroje konsumenckie, sprzedaż detaliczna i dane z rynku nieruchomości). Nie można też zapominać o cenach ropy, które ze względu na ogromne zapasy tego surowca mogą na dłużej pozostawać na niskich poziomach.

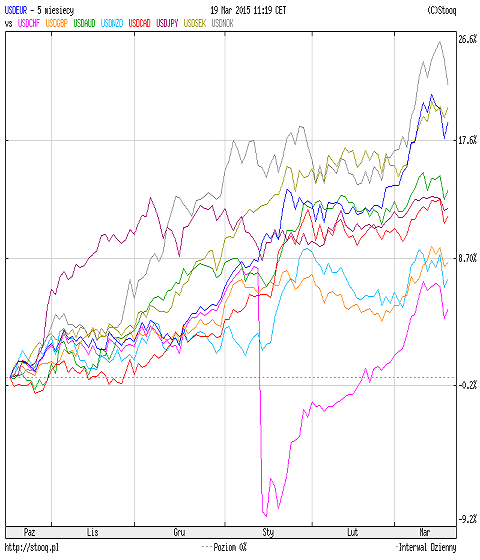

Budując potencjalną strategię zakładającą korygowanie się dolara w średnim terminie, kluczem będzie dobór drugiej waluty w parze. Zerknijmy na poniższy wykres par z USD za ostatnie 5 miesięcy. Jedną z ciekawszych opcji może okazać się korona norweska, dla której ostatnie kilka tygodni było fatalne, ale… okazuje się, że pesymizmu rynku nie podzielił dzisiaj Norges Bank, który mimo powszechnych oczekiwań nie obniżył stóp procentowych o 25 p.b. do 1,00 proc. Towarzyszyło temu relatywnie dobre przesłanie dotyczące perspektyw wzrostu gospodarczego. Wprawdzie Norges Bank nie wyklucza, że załamanie w inwestycjach związanych z wydobyciem ropy może być dłuższe w czasie (w tym roku -15 proc., bez zmian względem grudniowej projekcji, w przyszłym -10 proc. wobec wcześniejszych – 5 proc.), to jednak nie zmienia znacząco prognoz wzrostu PKB (w tym roku 2,50 proc., w przyszłym 2,00 proc. wobec wcześniejszych 2,25 proc., ale już w 2017 proc. ma być to 2,50 proc. (bez zmian). Co ciekawe bazowa inflacja CPI ma kształtować się w tym roku na poziomie 2,50 proc. (bez zmian), ale na lata 2016-17 ścieżka jest już nieco niższa (odpowiednio 2,25 proc. w obu wskazanych okresach). To sprawia, że bank zakłada, że główna stopa depozytowa wyniesie 1,00 proc. w latach 2015-17. Jest, zatem miejsce do obniżki o 25 p.b. w czerwcu, bądź wrześniu, ale raczej nie głębiej, czego mógł obawiać się rynek. Przereagowanie korony w dół w ostatnich tygodniach mogło być zatem nadmierne. Oczywiście nie można, zapominać o dwóch kwestiach – ceny ropy (pozostaną niskie, czy czeka nas jeszcze mocne załamanie?), a także retoryce przedstawicieli Norges Banku, która może stać się bardziej „gołębia”, gdyby korona zaczęła się nadmiernie umacniać. Zakładając jednak, że na ropie większego załamania nie będzie, para USD/NOK może okazać się jedną z ciekawszych alternatyw na najbliższe tygodnie. Chociaż nie jedyną – ciekawą opcją mogą być też USD/JPY (zakładając, że nie będzie zwiększenia skali programu QE w tym roku, a władzom nie będzie zależeć na dalszym osłabieniu jena), oraz paradoksalnie (USD/SEK – czy determinacja Riksbanku, który rozpoczął de facto wojnę walutową będzie duża, aby nadal mocno ciąć stopy i zwiększać skalę programu QE). Równie ciekawą parą może być też EUR/USD – zakładając, że zmniejszamy znaczenie czynnika greckiego (swoją drogą dzisiaj grecki premier będzie toczył ciężką batalię na szczycie UE, a jego zastępca zasugerował wczoraj, że mogą być jednak problemy z terminowym uregulowaniem zobowiązań dla pożyczkodawców w najbliższych tygodniach) i zaczynamy szukać pozytywów w europejskiej gospodarce (na bazie taniego euro i ropy).

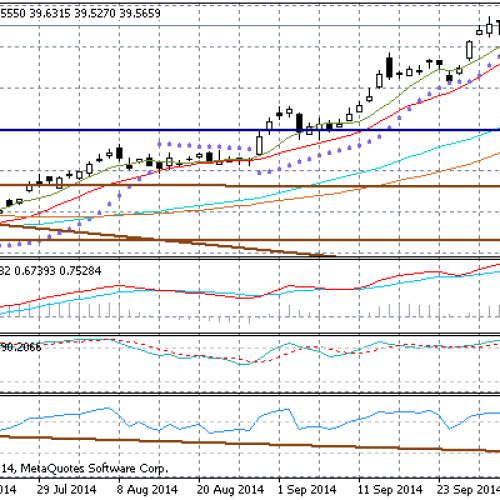

Wykres przebiegu stóp zwrotu par z USD za ostatnie 5 miesięcy, źródło: Stooq.pl

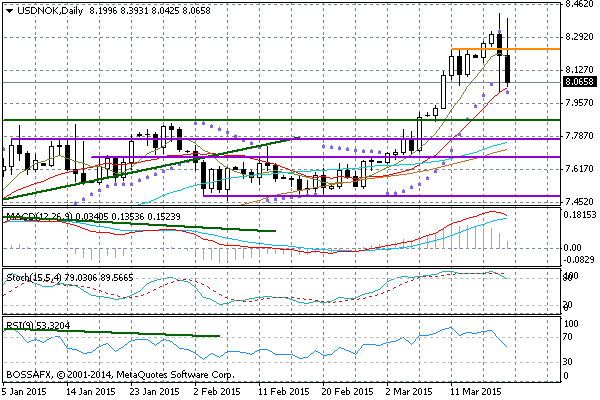

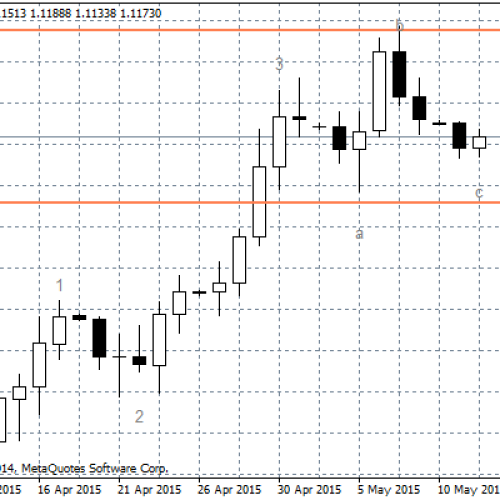

Na wykresie USD/NOK widać, że zaczyna być realizowany scenariusz powrotu w okolice 7,86-7,87 (oparte o szczyty z 2014 r.). Rośnie, za to znaczenie oporu w rejonie 8,23-8,24. Z kolei na EUR/USD mamy ogromny wzrost zmienności. Wczorajszy szczyt na …1,1041 był ewidentnym przerysowaniem. W efekcie szybko doszło do ruchu powrotnego w okolice wsparcia na poziomie 1,0634 (dokładny dołek wypadł przy 1,0629). Czy mamy szanse na powrót do trendu spadkowego, czego potwierdzeniem byłoby wyraźne zejście poniżej 1,06 i dalej przebicie ostatniego dna na 1,0461? Nie tak szybko. Wydaje się, że rynek potrzebuje teraz większej korekty ostatniego dość dynamicznego ruchu w dół. Określenie większej może dotyczyć bardziej rozciągnięcia ruchu w czasie, niż wskazywania wyraźnie wyższych od wczorajszych 1,1041 poziomów. Niemniej ciekawym poziomem w dłuższym terminie może być opór na 1,1096 (bazujący na dołku ze stycznia b.r). W krótszym czasie ważnym oporem z którym rynek będzie musiał się uporać będzie rejon 1,0823-47 (poziomy z pierwszej dekady marca).

Wykres dzienny USD/NOK

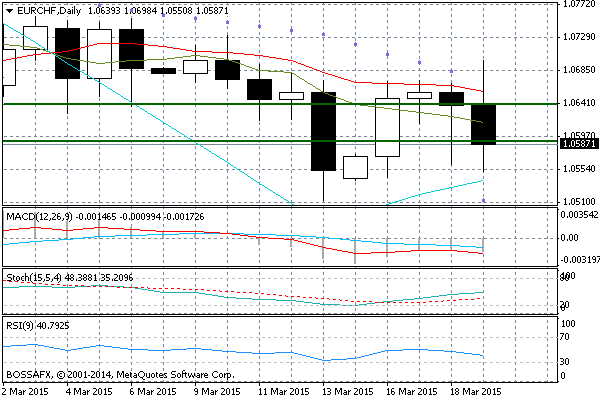

Wykres dzienny EUR/USD Na koniec krótko o franku. SNB nie wykonał dzisiaj żadnego ruchu. To aż tak nie dziwi, jeżeli weźmiemy pod uwagę fakt, że arsenał potencjalnych działań banku centralnego nie jest nazbyt duży. To werbalne interwencje, fizyczne okresowe pojawianie się na rynku z ofertami sprzedaży franka za inne waluty, czy wreszcie dalsze pogłębienie ujemnej stawki LIBOR. Wydaje się, że decydenci w SNB uważnie analizują sytuację i ważą swoją amunicję. Nie oznacza to bynajmniej, że SNB nie zadziała z zaskoczenia – tnąc stawkę LIBOR na niezaplanowanym posiedzeniu, czyli przed połową czerwca. Zwłaszcza, że ścięte zostały prognozy inflacji (kraj ma wyjść z deflacji dopiero na początku 2017 r.), a także PKB. Argumentem za nieplanowym działaniem SNB może okazać się wzrost zagrożenia spiralą deflacyjną w Szwajcarii, co (na razie) wykluczył Thomas Jordan (szef SNB).

Na koniec krótko o franku. SNB nie wykonał dzisiaj żadnego ruchu. To aż tak nie dziwi, jeżeli weźmiemy pod uwagę fakt, że arsenał potencjalnych działań banku centralnego nie jest nazbyt duży. To werbalne interwencje, fizyczne okresowe pojawianie się na rynku z ofertami sprzedaży franka za inne waluty, czy wreszcie dalsze pogłębienie ujemnej stawki LIBOR. Wydaje się, że decydenci w SNB uważnie analizują sytuację i ważą swoją amunicję. Nie oznacza to bynajmniej, że SNB nie zadziała z zaskoczenia – tnąc stawkę LIBOR na niezaplanowanym posiedzeniu, czyli przed połową czerwca. Zwłaszcza, że ścięte zostały prognozy inflacji (kraj ma wyjść z deflacji dopiero na początku 2017 r.), a także PKB. Argumentem za nieplanowym działaniem SNB może okazać się wzrost zagrożenia spiralą deflacyjną w Szwajcarii, co (na razie) wykluczył Thomas Jordan (szef SNB).

Tym samym szanse na wyraźne złamanie poziomu 1,05 na EUR/CHF nie wydają się być duże. Rejon ten wskazywany jest też jako dolne ograniczenie nieformalnego pasma wahań, które miałoby być tolerowane przez SNB, czyli 1,05-1,10.

Wykres dzienny EUR/CHF

Opracował: Marek Rogalski – Główny analityk walutowy DM BOŚ

Może to Ci się spodoba

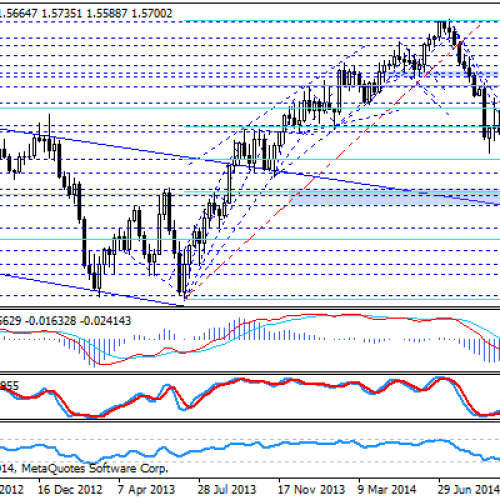

GBP/USD: wyhamowanie wzrostów

Para GBP/USD zaczyna nieśmiały odwrót spod poziomu oporu i górnego ograniczenia kanału cenowego. Zejście poniżej 1,5700, czyli zanegowanie układu schodów cenowych może doprowadzić do głębszego odreagowania w okolice istotnego wsparcia

Raport poranny Forex

Po posiedzeniu ECB wspólna waluta zyskała na wartości. Kurs EUR/USD przebił linię trendu spadkowego i dotarł pod 1,2950. Umocniła się również polska waluta. Kurs EUR/PLN zniżkował do 4,1750, a USD/PLN

Drugi dzień walki na wsparciu GBP/USD

Podczas dzisiejszej sesji szterling podejmuje kolejną próbę odreagowania ze wspomnianej już wczoraj strefy wsparcia na GBP/USD. Tym razem pretekstem wspierającym sygnał techniczny były lepsze od oczekiwań dane dot. sprzedaży detalicznej

Analiza poranna: USD/CAD

spominając wczorajsze słowa prezes Fed i przy akompaniamencie najnowszych publikacji makroekonomicznych, rynki finansowe odżyły w czwartek. Odreagowały głównie parkiety giełdowe ale też i dolar. Nie dalej jak wczoraj inwestorzy dowiedzieli

Delikatne uspokojenie sytuacji na rublu

Po mocnej wyprzedaży rosyjskiej waluty w poprzednich dniach, od wtorku widać nieznaczne uspokojenie. To „zasługa” słów szefowej banku centralnego, która stanowczo odrzuciła insynuacje, jakoby władze szykowały wprowadzenie restrykcji w przepływie

Niemcy adwersarzem greckiego referendum? – Raport dzienny FX

Wczorajszy szczyt Eurogrupy ws. Grecji tradycyjnie już nie wniósł wiele, chociaż odnotowano wcześniejsze postępy w rozmowach. Tylko, że tak naprawdę stanowiska Greków i europejskich wierzycieli są wciąż odmienne. Od dawna

0 Comments

Brak komentarzy!

You can be first to comment this post!