Czy wsparcie od pożyczkodawców wzmocni małe i średnie firmy?

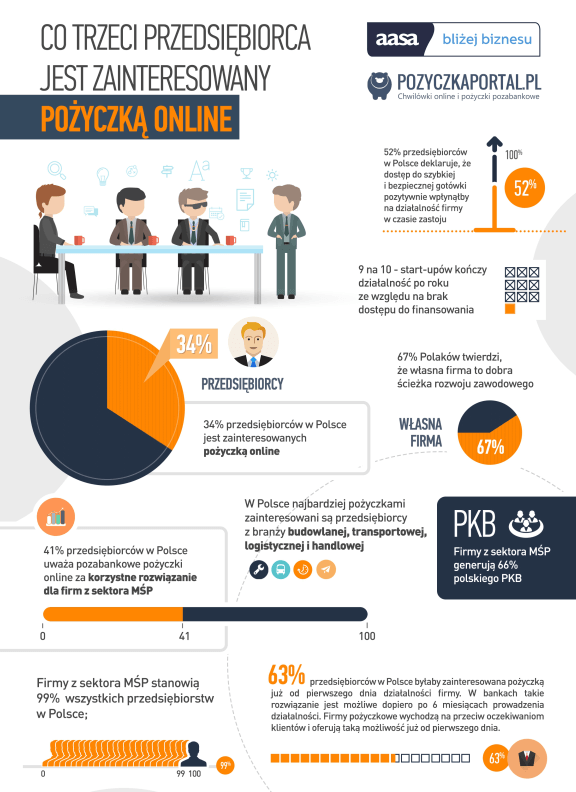

Sektor MŚP jest motorem napędowym polskiej gospodarki, ponieważ ok. 99 proc. wszystkich przedsiębiorstw na polskim rynku to małe i średnie firmy. Nieraz takie firmy napotykają bariery w postaci wysokich kosztów, co skutkuje hamowaniem ich rozwoju oraz często upadłością przedsiębiorstwa. Ze względu na to, że firmy z sektora MŚP generują 66 proc. polskiego PKB oraz tworzą ponad 6 milionów miejsc pracy ważnym zadaniem staje się utrzymanie ich płynności finansowej.[1] Takiego wyzwania podejmują się pożyczkodawcy, oferując wygodne pożyczki, dedykowane małym i średnim przedsiębiorstwom.

Jak wynika z badań większość Polaków, bo aż 70 proc., chciałoby otworzyć własną firmę, ale obawy związane z kosztami zarządzania przedsiębiorstwem powstrzymują od tego nadal blisko 39 proc. ankietowanych.[2] Właściciele firm stają przed niezłym wyzwaniem, kiedy mimo braku zleceń oraz przychodów muszą utrzymać załogę i dać ludziom pracę. Brak płynności finansowej staje się główną przyczyną upadłości także nowo powstałych start-upów, gdzie 9 z 10 kończy swoją działalność już po roku.[3] Pomóc takim firmom oraz wesprzeć je finansowo mogą instytucje pozabankowe, udzielając pożyczek przystosowanych do potrzeb przedsiębiorców. Blisko 41 proc. ankietowanych właścicieli firm uważa pozabankowe pożyczki za użyteczne rozwiązanie dla firm z brakiem dostatecznego finansowania.[4] Wśród głównych zalet respondenci wymieniają szybkość, bezpieczeństwo oraz przejrzyste warunki współpracy. Z badań także wynika, że uzyskaniem środków na rozwój własnej działalności najbardziej zainteresowani są przedsiębiorcy działający w branży budowlanej, transporcie, logistyce i handlu.[5]

„Kiedy przedsiębiorstwo popada w kryzys finansowy właściciel ma do wyboru albo zawiesić działalność, albo skorzystać z zewnętrznej pomocy finansowej. Oczywiście każdy chciałby uratować swoją firmę na, którą ciężko pracował, wtedy możliwości są dwie: kredyt w banku lub szybka pożyczka w instytucjach pozabankowych, jednak ten pierwszy wariant, niestety, nie jest dostępny dla wszystkich. Dlatego firmy pożyczkowe wyszły z inicjatywą i stworzyły ofertę pożyczki dostosowanej do potrzeb i możliwości firm z sektora MŚP. Zaletą takiej oferty jest szybka decyzja, brak biurokracji oraz dostęp do pożyczki już od pierwszego dnia działalności firmy, czyli to co cenią sobie przedsiębiorcy najbardziej.”– komentuje Tymon Zastrzeżyński, ekspert pozyczkaportal.pl

Zbawieniem dla polskich przedsiębiorców może być unikalna oferta pożyczkowa, która powstała z myślą o firmach z sektora MŚP. Taką ofertę zaproponowała aasadlabiznesu.pl, gdzie już za pierwszym razem możemy wnioskować o 10 tys. zł. Wszystkie formalności zostały ograniczone do minimum. Do wypełnienia wniosku nie będziesz potrzebował dużo czasu, bo można złożyć go przez internet, nie wychodząc z domu, a z dokumentów przyda Ci się jedynie dowód osobisty. Następnie trzeba wypełnić kilka formularzy o profilu i działalności firmy i można czekać na przelew gotówki. Zaletą takiej oferty jest możliwość wnioskowania o pożyczkę od pierwszego dnia prowadzenia firmy, gdzie w banku musimy czekać co najmniej 6 miesięcy od rozpoczęcia działalności, a decyzja o przyznaniu pożyczki rozciągana jest na kolejne miesiące. Kolejnym plusem pożyczki na raty jest możliwość wstrzymania naliczania odsetek na okres 30 dni w przypadku chwilowych problemów finansowych.

„Nowoczesne podejście do pożyczania środków finansowych ułatwi wielu firmom podtrzymanie płynności finansowej, co w rezultacie pozytywnie wpłynie na rozwój sektora MŚP.”– dodaje Dominik Ciula, Sales and Marketing Manager Aasa Polska.

[1] Badania PARP: Raport o stanie sektora małych i średnich przedsiębiorstw w Polsce 2015rok

[2] Badania PARP: Raport o stanie sektora małych i średnich przedsiębiorstw w Polsce 2015rok

[3] Dane pozyczkaportal.pl i Aasa Polska

[4] Dane pozyczkaportal.pl i Aasa Polska

[5] Dane pozyczkaportal.pl i Aasa Polska

Może to Ci się spodoba

Ponad tysiącu firm grożą kary za niewprowadzenie ograniczeń w poborze prądu w sierpniu 2015 r

Sektor przemysłowy ponosi wciąż skutki wprowadzenia przed rokiem obowiązkowych ograniczeń w poborze prądu. Firmom, które nie podporządkowały się restrykcjom, grożą kary finansowe, których maksymalna wysokość może wynieść nawet 15 proc. rocznych przychodów. Izba

Gdy szef każe pracować dłużej, czyli kiedy powiedzieć „nie” nadgodzinom

Zdarzają się sytuacje, kiedy musimy zostać w pracy dłużej. Niektórzy pracownicy traktują to jako możliwość wykazania się, dodatkowego zarobku, inni woleliby poświęcić ten czas na życie prywatne. I choć w

Mniej niż 20 proc. firm korzysta z chmury

Jedynie 29 proc. krajowych firm korzysta w swojej działalności z technologii mobilnych, 18 proc. – z chmury obliczeniowej, a tylko 8 proc. z dużych zbiorów informacji oraz ich analizy (big data) – wynika z badania IDC

Od lipca fiskus będzie kontrolować firmy przez Jednolity Plik Kontrolny

Po 1 lipca urzędy skarbowe będą przeprowadzać kontrole skarbowe elektronicznie, z wykorzystaniem Jednolitego Pliku Kontrolnego (JPK). Zmiany te wymagają od firm dostosowania swoich systemów informatycznych, które od tego momentu będą musiały

Startupy chętnie przejmowane przez fundusze inwestycyjne

Fundusze inwestycyjne typu venture capital poszukują startupów. Mimo że są one obarczone wysokim ryzykiem, dają nadzieję na duży zysk, często wielokrotnie przekraczający wartość zaangażowania. Dla krajowych przedsięwzięć tego rodzaju problemem

Centra usług wspólnych atrakcyjniejszym miejscem pracy niż banki

81 proc. pracowników centrów usług wspólnych wiąże swoją dalszą karierę zawodową z tą branżą. 78 proc. jest zadowolonych i poleciłoby innym osobom pracę w sektorze SSC – wynika z najnowszych danych stowarzyszenia ABSL. Pracownicy

1 Comment

Magda

11 sierpnia, 14:35