Krajobraz po bitwie – jak będzie wyglądał rynek bankowy za 10 lat?

Informacje prasowe z ostatnich dni (decyzja KNF wydała zezwolenie na połączenie Nordea Bank Polska i PKO Banku Polskiego, Alior Bank przejmuje SKOK im. Świętego Jana z Kęt, BNP Paribas sfinalizował przejęcie 74,59% akcji BGŻ) skłaniają do refleksji na temat kształtu polskiego systemu bankowego w dłuższym horyzoncie czasowym.

Krajowy rynek bankowy od momentu jego „reaktywowania” w styczniu 1989 (uchwalenie nowego prawa bankowego i ustawy o Narodowym Banku Polskim, które stały się przyczyną rewolucyjnych zmian w systemie bankowym) podlega ciągłym zmianom i przeobrażeniom.

W ostatnim dziesięcioleciu obserwowany jest postępujący proces konsolidacji sektora, tak banków komercyjnych, jak i spółdzielczych. Z początku w konsolidacji sektora bankowego przodowały banki z zagranicznym kapitałem, a same fuzje odzwierciedlały konsolidacje pomiędzy spółkami-matkami. Ostatnio jednak coraz częściej i śmielej widać aktywność krajowego kapitału zarówno tego prywatnego, jak i powiązanego z budżetem centralnym.

Wg danych opublikowanych przez KNF, na koniec lipca br. 39 banków komercyjnych, 566 banków spółdzielczych i 28 oddziałów instytucji kredytowych miało zezwolenie na prowadzenie działalności.

Dominują banki uniwersalne, skoncentrowane na obsłudze klienta detalicznego oraz klienta korporacyjnego. I pomimo, iż przy dokładniejszej analizie dostrzeżemy pewnie różnice (np. BGŻ specjalizuje się w finansowaniu sektora rolno-spożywczego, BOŚ w finansowaniu inwestycji wspierających ochronę środowiska, Alior czy Getin koncentrują się głównie na sprzedaży wysokomarżowych produktów, Bank Pocztowy przoduje w obsłudze rachunków dla osób starszych) to tak naprawdę profil działalności większości instytucji finansowych funkcjonujących na rynku jest podobny. I mówimy tu zarówno o bankach komercyjnych, jak i tych spółdzielczych.

W ocenie ekspertów Professional Benchmark Consulting (PBC) kształt sektora bankowego w przyszłości będzie zdeterminowany przez następujące czynniki:

1. Zmiany pokoleniowe oraz demograficzne – obserwowany jest coraz większa dominacja pokolenia Y. Rozwijanie nowych kanałów w obecnej dobie jest niezbędne, aby rozwijać i pozyskiwać nową bazę klientów, coraz młodszych, coraz bardziej wymagających i wyedukowanych. W zasadzie większość liczących się banków dostrzegła zachodzące zmiany i udostępniła klientom usługi bankowe za pośrednictwem bankowości mobilnej. Rozwiązania wprowadzane przez polskie banki dobrze spełniają potrzeby klientów. A dostosowywanie się do trendów i oczekiwań klientów jest opłacalne. Jak pokazuje najnowsze badanie Bain & Company „Bank detaliczny przyszłości”, klienci, którzy intensywnie korzystają z bankowości internetowej i mobilnej mają wskaźnik lojalności NPS na poziomie 22% podczas gdy ci, którzy nie korzystają z tych narzędzi, mają NPS na poziomie -19%. Klienci korzystający z bankowości internetowej i mobilnej są również bardziej dochodowi dla banków, gdyż korzystają średnio z 4 produktów, podczas gdy klienci oddziałowi z niewiele ponad 2,5 produktu.

2. Postęp technologiczny powiązany z rewizją procesu sprzedaży – postępująca automatyzacja i informatyzacja usług bankowych odbywać się będzie kosztem zmniejszania znaczenia oddziałów w codziennej obsłudze klienta. Całkowita eliminacja oddziałów z procesu sprzedażowego wydaje się na obecnym etapie bardzo odległą perspektywą, jednak w ocenie ekspertów PBC będzie postępowała minimalizacja znaczenia placówki w obecnym kształcie. Równolegle będzie następował rozwój bankowości opartej na nowych technologiach i kanałach komunikacji. Banki dokonają rewizji i reorganizacji kanałów i procesów sprzedaży produktów bankowych. Miejsce obecnie dominującego modelu zarządzania siecią sprzedaży (rozumianego jako oddziałów i POK) zajmować będzie model zarządzania kanałami dystrybucji;

3. Wykreowanie niszy rynkowej lub specjalizacji – widoczna „uniwersalność” oferty banków jest i będzie jedną z przyczyn postępującej konsolidacji. Brak specyficznych wyróżników będzie wystawiał mniejsze banki na agresywną wojnę o klienta z dużymi i silnymi podmiotami (przy czym warto w tym miejscu przytoczyć statystykę KNF – udział 5 największych banków w aktywach oscyluje wokół 47%. Bank uniwersalny, który nie będzie miał dostatecznie dobrze rozwiniętej sieci sprzedaży tradycyjnej (oddziałów i/lub pośredników) lub zdalnej (bankowość internetowa, mobilna, call center etc.) będzie zmuszony konkurować ceną (nisko oprocentowane kredyty, wysoko oprocentowane depozyty). Spowoduje to drenaż marży odsetkowej oraz budowanie portfela klientów nielojalnych (agresywnych), którzy nie będą stanowić stabilnej bazy do generowania zysków.

4. Optymalizację kosztową i procesową – podstawowym zadaniem banku jest prowadzenie polityki cenowej w taki sposób, aby osiągnąć zaplanowaną rentowność kapitału. Przy malejącym strumieniu dochodów odsetkowych (w toku obniżek stóp procentowych NBP) rośnie znaczenie ponoszonych kosztów. W ostatnich latach zauważalny jest proces konkurowania przez banki ponoszonymi kosztami funkcjonowania. Przeciętny wskaźnik kosztów do dochodów w sektorze wynosi ok. 46% (dane KNF). Banki z utrzymującym się wyższym wskaźnikiem w dłuższym horyzoncie czasowym nie będą w stanie sprostać agresywnej walce o klienta. Dotychczasowa praktyka pokazywała, iż to bank z mniejszym C/I (który miał „zapas” środków na akwizycje) przejmował podmiot z wyższym C/I. Banki, które będą ewoluowały razem z otoczeniem (tak technologicznym, jak i społecznym/behawioralnym) utrzymają się na rynku. Przyszłość polskiego sektora bankowego to 5-6 dużych grup bankowych oraz 3-4 banki specjalistyczne.

Pozostałe podmioty nie wytrzymają agresywnej konkurencji cenowej/kosztowej i wycofają się z rynku, bądź też aby przetrwać połączą siły z inny graczami. Obecna już koncentracja sektora bankowego w Polsce sprawia, iż sytuacja 10 największych banków ma kluczowy wpływ na cały sektor. Na koniec 2013 r. ich aktywa stanowiły ponad 72% aktywów sektora bankowego.

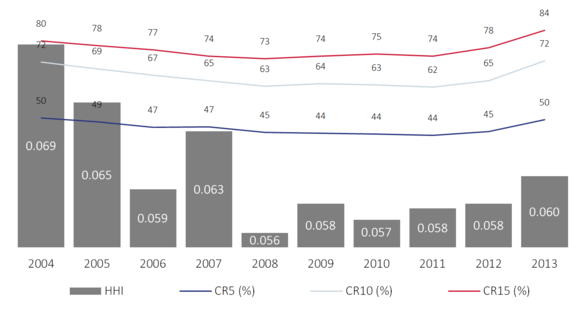

Wykres 1. Koncentracja sektora bankowego w Polsce w latach 2004-2013 (Źródło: Dane KNF, opracowanie własne)| CR5, CR10, CR15 – wskaźniki określające udziały 5, 10 oraz 15 największych banków w sumie aktywów sektora bankowego ogółem| HHI – wskaźnik Herfindahla-Hirschmana (suma kwadratów udziałów banków w aktywach sektora bankowego), będący miarą koncentracji rynku, wykorzystywaną do oceny poziomu konkurencji na danym rynku. Wskaźnik ten uwzględnia nie tylko liczbę podmiotów, ale ich względną wielkość. HHI na poziomie 0,058 opisuje rynek konkurencyjny.

W najbliższej przyszłości będziemy świadkami kilku potencjalnych przejęć.

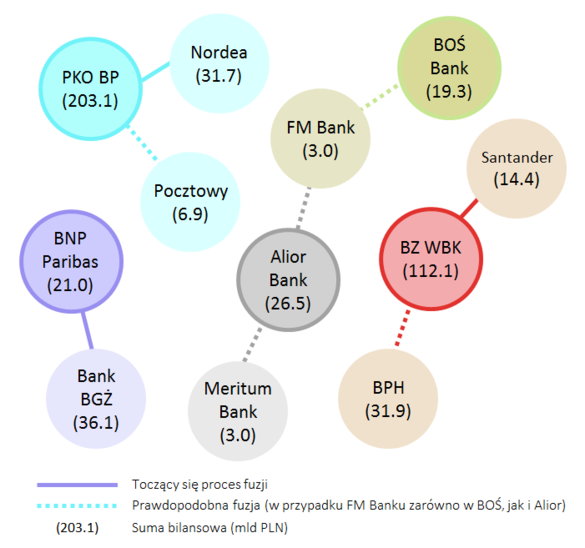

Wykres 2. Fuzje toczące się oraz prawdopodobne (Źródło: „Rzeczpospolita”, sprawozdania finansowe banków, opracowanie własne)

Najbardziej prawdopodobne to przejęcie Banku Meritum oraz FM Banku PBP – na pierwszego zainteresowanie zgłosił Alior Bank, w przypadku FM Banku możliwa jest fuzja z BOŚ Bankiem lub Alior Bankiem. Ich rywalem w procesie sprzedaży może być węgierski OTP Bank. Potencjalny zakup powinien dać impuls do zmian i rozwoju, nie mówiąc o skokowym wzroście sumy bilansowej i kapitałów. Tak naprawdę dla obydwu podmiotów (Alior i BOŚ) gra toczy się o ich przetrwanie. Brak fuzji może zmarginalizować podmiot, który stanie się „łakomym kąskiem” dla innych dużych graczy.

W tle także pozostaje chęć przejęcia Banku Pocztowego przez PKO BP (proces wstrzymany z uwagi na brak zgody politycznej w koalicji).

Wielką niewiadomą jest także los BPH – potencjalnie zainteresowany może być BZ WBK, którego prezes (Morawiecki) wielokrotnie deklarował zamiar osiągnięcia pozycji drugiego największego banku w Polsce.

Zespół Professional Benchmark Consulting

Może to Ci się spodoba

mBank w czołówce polskich banków według Forbesa i Newsweeka

Podczas Wielkiej Gali Bankowości po raz trzynasty ogłoszono wyniki rankingu tygodnika Newsweek na najbardziej przyjazny bank w Polsce oraz miesięcznika Forbes na najlepszy bank dla właścicieli firm. mBank znalazł się

Karta przedpłacona w euro dla klientów korporacyjnych Banku Millennium

Karty przedpłacone są doskonałym rozwiązaniem dla firm, których pracownicy często podróżują służbowo w kraju i za granicą. Bank Millennium oferuje klientom korporacyjnym kartę przedpłaconą Millennium MasterCard Prepaid Commercial – od

Innowacje kluczowe dla rozwoju branży ubezpieczeniowej

Rynkowy sukces firm ubezpieczeniowych uzależniony jest od innowacji – wynika ze światowego badania przeprowadzonego przez KPMG wśród ubezpieczycieli. Dotyczą one zarówno dystrybucji ubezpieczeń, która rozwija się w różnych kanałach, budowania oferty dla klientów

Grupa Getin Noble Bank: 130 mln PLN zysku po I kwartale 2014 roku

W I kwartale br. zysk netto Grupy Getin Noble Bank wyniósł 130,2 mln PLN, co jest wynikiem lepszym o 157,6% (r/r). Suma bilansowa Banku w ciągu dwunastu miesięcy wzrosła o

Łatwy sposób na wakacje od spłaty raty pożyczki

Pożyczka Konsolidacyjna w Banku Millennium pozwala w prosty sposób zmniejszyć comiesięczne obciążenia kredytowe. Dodatkowo, w ramach promocji trwającej do 31 marca 2015 r., spłatę pierwszej raty można odroczyć nawet o

PKO BP doszedł do porozumienia z konserwatorem zabytków

Jest kompromis w sprawie warszawskiej Rotundy. Właściciel, PKO Bank Polski, doszedł do porozumienia z mazowieckim i stołecznym konserwatorem zabytków, którzy w połowie marca nakazali wstrzymanie rozbiórki gmachu. Na mocy wspólnych ustaleń Rotunda nie trafi do

0 Comments

Brak komentarzy!

You can be first to comment this post!