Europejskie banki w słabej kondycji mimo dobrej sytuacji w gospodarce

Mimo coraz lepszych wyników europejskich gospodarek i dobrych nastrojów konsumenckich banki na Starym Kontynencie nie potrafią tego wykorzystać. Bez zmiany podejścia do zarządzania kadrami i zmiany modelu biznesowego po stronie dochodowej nie uda się podnieść zysków. Kolejnym wyzwaniem dla banków jest rosnąca konkurencja ze strony innowacyjnych fintechów. Tym bardziej że unijne prawo już wkrótce umożliwi tym młodym firmom jeszcze szybszy rozwój.

– Ubiegły rok był dla banków w Europie rokiem trudnym. Na początku roku wszyscy mieliśmy nadzieję, że w związku z poprawiającą się sytuacją gospodarczą i rosnącym PKB we wszystkich krajach Europy, sytuacja banków będzie dobra, jednak nasze badanie Retail Banking Radar pokazało, że de facto 5 z 6 wskaźników dla banków detalicznych w Europie pogorszyło się – mamy trudną sytuację – mówi agencji i formacyjnej Newseria Biznes Maciej Gawinecki, junior partner w firmie doradczej A.T. Kearney.

Pogorszeniu uległy wskaźniki takie, jak wynik i zysk na klienta, koszty do wyniku, koszty rezerw do wyniku i wynik z odsetek wobec wyniku. Poprawa nastąpiła jedynie w odniesieniu do wyniku przeliczonego na pracownika, co może świadczyć o skutecznej restrukturyzacji. Banki detaliczne zanotowały wzrost zarówno depozytów, jak i kredytów (o 3,3 proc. i 2,6 proc.), ale wynik z działalności bankowej w porównaniu do poprzedniego roku zmalał.

– Mamy wysoki wzrost gospodarczy, bardzo niskie ceny ropy naftowej, co sprzyja wzrostowi gospodarczemu, mamy wzrost dochodu rozporządzalnego w Europie, czyli więcej wydajemy, konsumenci biorą więcej kredytów, lokują więcej depozytów w bankach. Jednak banki nie radzą sobie jeszcze z monetyzacją tego efektu – ocenia Maciej Gawinecki.

W 2016 roku strefa euro odnotowała po raz pierwszy od wybuchu kryzysu finansowego silniejszy wzrost gospodarczy niż Stany Zjednoczone. W I kwartale 2017 roku był to wzrost o 1,7 proc., w poprzednich od 1,6 proc. do 1,8 proc., w całym roku 2016 także 1,7 proc.

Liczba instytucji kredytowych spadła o 6 proc. do niespełna 6,6 tys. (od początku kryzysu to spadek o niemal jedną czwartą). Rentowność kapitału własnego, główny wskaźnik, którym kierują się inwestorzy przy zakupie akcji banków, spadł w 2016 roku do 3,5 proc. z 4,3 proc. w 2015 roku.

– To świadczy o tym, że banki mają wiele do zrobienia jeśli chodzi o wewnętrzną transformację i transformację kosztową, tak aby móc zwiększyć efektywność – podkreśla Gawinecki. – Dużo mówi się o podejściu do ludzi. Widzimy wśród europejskich czempionów, że ono się zmienia. Banki stawiają na inny rodzaj kadr, bardziej na project managerów, którzy są w stanie przetransformować banki i szybko reagować na zmiany rynkowe. To kadry, które pracują w modelu agile, w którym są w stanie szybko dostarczyć zmianę, sprawdzić czy ona jest skuteczna i pracować nad nią dalej.

Dodaje, że będzie to oznaczało redukcję poziomu kadr w bankach. Będzie ona związana ze zmniejszaniem wielkości organizacji, centrali i oddziałów, ale z drugiej strony jakościowa zmiana kadr będzie oznaczała, że wynagrodzenia w bankach niekoniecznie spadną, a nawet wzrosną, więc nie odbije się to na strukturze kosztów pod względem wynagrodzeń. W ubiegłym roku w Europie liczba pracowników instytucji finansowych zmniejszyła się o prawie 3 proc.

Choć początek 2017 roku był dla banków lepszy niż 2016 rok, wciąż funkcjonuje wiele potencjalnych zagrożeń dla sektora.

– Z jednej strony mamy stopy procentowe, które utrzymują się na rekordowo niskim poziomie, stąd banki będą musiały zmienić swój sposób uzyskiwania dochodów na przychody z tytułu opłat i prowizji. Wiąże się to ze zmianą modelu biznesowego po stronie dochodowej – wyjaśnia ekspert A.T. Kearney. – Z drugiej strony mamy czynnik regulacyjny. Regulator cały czas dba o to, by banki były bezpieczne dla konsumentów, ale narzuca też wiele regulacji które zmieniają charakter gry na rynku bankowym. Pierwszą regulacją, jaka wpłynęła na wyniki w 2016 roku było na przykład obniżenie interchange, czyli prowizji z tytułu transakcji kartowych.

Innym przykładem regulacyjnej interwencji jest przygotowywana od dłuższego czasu dyrektywa PSD2. Oznacza ona otwarcie banków na potencjalnych graczy trzecich, którzy będą mieli dostęp do rachunku, jego salda i historii. To spowoduje, że już dziś duża presja ze strony innowacyjnych firm technologicznych stanie się jeszcze poważniejszym wyzwaniem dla tradycyjnych instytucji.

– Podmioty zewnętrzne będą mogły generować płatności, które tradycyjnie były zarezerwowane tylko dla interfejsu bankowego, jaki znamy z bankowości elektronicznej czy mobilnej. Przykład tej dyrektywy pokazuje, jak bardzo banki są pod naporem różnych zmian, jak bardzo muszą przemyśleć swój model biznesowy, by poprawiać efektywność w kolejnych latach – podkreśla Maciej Gawinecki.

Może to Ci się spodoba

mBank ze Strategią z górnej półki

Niskie stopy procentowe zachęcają do szukania alternatywnych sposobów inwestowania kapitału. mBank rozszerza paletę produktów inwestycyjnych o certyfikaty strukturyzowane Strategia z górnej półki. Produkt o trzyletnim horyzoncie inwestycyjnym daje możliwość uzyskania

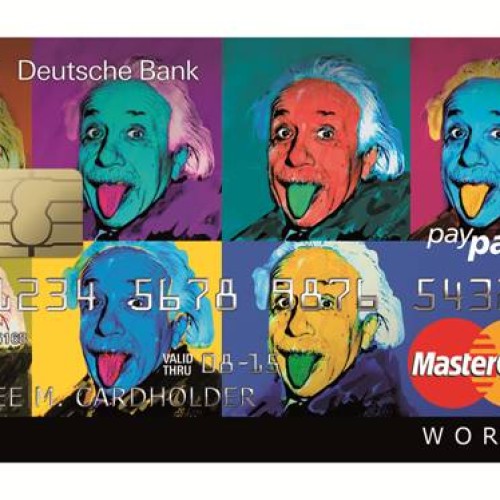

Nie tylko najbardziej inteligentna, ale także Najładniejsza Polska Karta Roku 2014

Karta debetowa IQ World MasterCard z wizerunkiem Alberta Einsteina oferowana przez Deutsche Bank została uznana za „Najładniejszą Polską Kartę Roku 2014”. O tytuł rywalizowały 33 karty oferowane przez różne banki.

Na czym polega rating i komu jest potrzebny?

O ratingu zrobiło się głośno, gdy kryzys gospodarczy ogarnął cały świat. Przedsiębiorcy zaczęli się martwić o swoje losy, przestali ryzykować, oczekiwali bezpiecznych i owocnych kontraktów. Czy sprawdzanie wiarygodności finansowej jest

ING Bank Śląski po raz szósty uzyskał certyfikat Top Employer Polska

Nagroda przyznawana przez Top Employers Institute – niezależną międzynarodową organizację – potwierdza przynależność ING Banku Śląskiego do grupy wiodących pracodawców na świecie. Uzyskanie przez ING Bank Śląski certyfikatu Top Employer

eurobank rozwija się mobilnie – bankowość w telefonie teraz także dla systemu Windows

W odpowiedzi na oczekiwania klientów bank wdrożył aplikację mobilną dla systemu Windows Phone. Aplikacja eurobanku jest teraz dostępna dla trzech najpopularniejszych systemów operacyjnych urządzeń mobilnych. Windows Phone, jest trzecim, po

Tania pożyczka gotówka – jak wybrać?

Pożyczanie pieniędzy znane jest od wieków. Pierwsze kredyty powstały już w starożytności. W tym okresie nie funkcjonowały pieniędzy, dlatego pożyczało się elementy majątku, które zwracane były z niewielkim procentem. W momencie,

0 Comments

Brak komentarzy!

You can be first to comment this post!