Euro mocno w górę – Raport dzienny FX

Jednym z największych wygranych ostatnich dni jest euro (przegrywa tylko z walutami skandynawskimi). Można to wiązać ze wzrostem rentowności europejskich obligacji, zwłaszcza niemieckich bundów, ale i też oczekiwaniami związanymi z rozmowami ws. greckiego programu reform. Po tym jak premier Tsipras zmienił szefa grupy negocjatorów, nawet strona niemiecka przyznaje, że proces ruszył wyraźnie do przodu. Grecy zapewniają, że chcą osiągnąć wstępne porozumienie w końcu przyszłego tygodnia, co zwiększyłoby prawdopodobieństwo odblokowania 7,2 mld EUR wsparcia z ostatniej transzy pakietu pomocowego – kwoty, która jest im bardzo potrzebna, aby uregulować bieżące zobowiązania. To chociażby blisko 0,8 mld EUR dla Międzynarodowego Funduszu Walutowego. Otwarta pozostaje także kwestia zrolowania zadłużenia z tytułu krótkoterminowych bonów skarbowych – to tylko 2,8 mld EUR do połowy maja. Procesu tego na pewno nie ułatwi fakt, że agencje ratingowe ponownie tną oceny Grekom – dzisiaj zrobił to Moody’s. Tymczasem Syriza jest w trudnej sytuacji. Ostatnie sondaże pokazują, że społeczeństwo daje jej ogromny kredyt zaufania, także w negocjacjach, ale z drugiej strony kategorycznie odrzuca scenariusz powrotu do drachmy. Czy Tsipras zdecyduje się naruszyć czerwoną linię w negocjacjach, czy też przeprowadzi referendum, aby ograniczyć polityczną odpowiedzialność za trudne decyzje?

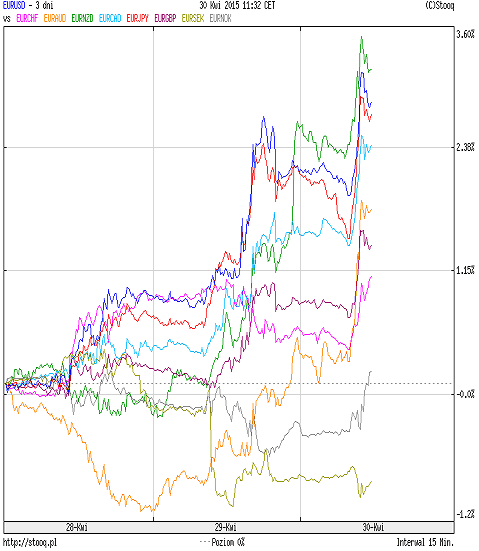

Wykres przebiegu stóp zwrotu par z euro za ostatnie 3 dni pokazuje, że wspólna waluta najbardziej zyskała w relacji do dolara nowozelandzkiego. To w dużej mierze wynik wczorajszego komunikatu po posiedzeniu RBNZ, który zaskoczył rynki „gołębią” wymową. Wcześniej jeden z członków banku centralnego (McDermott) mówił o tym, że podwyżki stóp procentowych w najbliższym czasie nie wchodzą w grę, a do rozważenia może być cięcie stóp, gdyby popyt wewnętrzny spadał, a inflacja zbytnio nie odbijała. Ta linia stała się jednak oficjalną – RBNZ usunął wczoraj z komunikatu sformułowanie o tym, że stopy procentowe mogą wzrosnąć na kolejnych posiedzeniach, pozostawiając tylko wprowadzoną w końcu stycznia b.r. frazę o możliwości ich cięcia. To spore zaskoczenie, bo rynek do tej pory nie dawał takiemu scenariuszowi dużego prawdopodobieństwa. Niewykluczone, że ostatecznie RBNZ nic nie zrobi – zresztą dyskusja nad takim ruchem pojawi się nie wcześniej, niż w lipcu, kiedy to poznamy dane nt. kwartalnej inflacji CPI za II kwartał. Niewykluczone, zatem, że „gołębie” nastawienie RBNZ to swoista forma werbalnej interwencji w kwestii kursu walutowego – zobaczmy, że w komunikacie pozostały sformułowania, że notowania NZD pozostają na nieuzasadnionych, zbyt wysokich poziomach. Taki argument ma sens, jeżeli zobaczymy, jakie sygnały wysyła FED (po wczorajszych danych nt. PKB i wieczornym komunikacie rynek zaczyna skalować podwyżkę stóp dopiero na grudzień), a także jakie spekulacje pojawiają się wokół Ludowego Banku Chin (decydując się na potencjalny program QE, bank centralny rozwiązałby kilka problemów naraz, a zwłaszcza ułatwił finansowanie samorządów, których papiery często są już śmieciowe). Zarówno FED, jak i PBOC teoretycznie dają argumenty za wzrostem NZD, stąd też kontra banku centralnego. Pytanie tylko, czy rynek to kupi…

Wykres przebiegu stóp zwrotu par z euro za ostatnie 3 dni, źródło: Stooq.pl

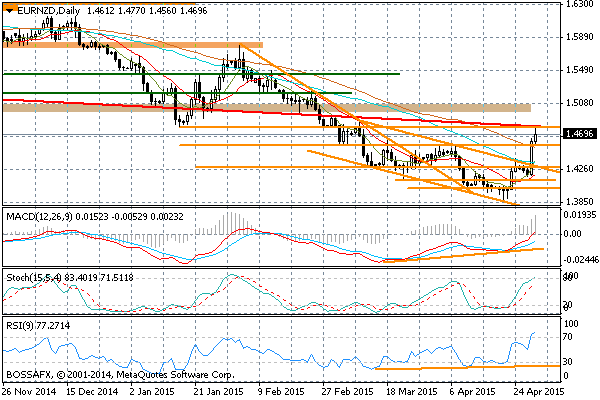

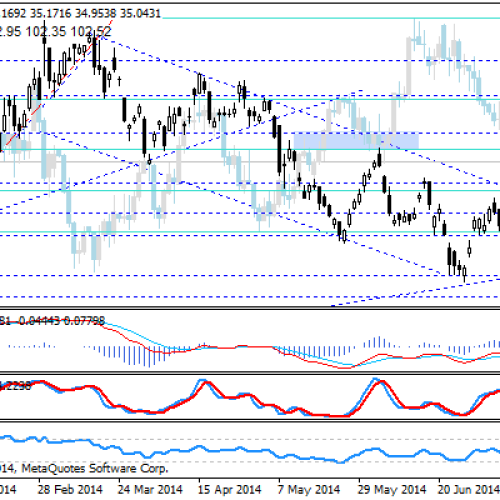

Wykres dzienny EUR/NZD

Zwłaszcza, że powyższy wykres EUR/NZD każe zachować dużą ostrożność w kwestii dalszych spadków NZD. Widać, że odbiliśmy się od silnego oporu na 1,4770, który był wyznaczany na bazie kilku metod. Tym samym w ciągu najbliższych dni kluczowe będzie zachowanie się przy wsparciu wokół 1,4550.

Wróćmy na chwilę do dolara. Wczorajsze dane nt. PKB w I kwartale były fatalne. Niemniej członkowie FED zdaja się podchodzić do kwestii potencjalnego dłuższego spowolnienia w gospodarce z dużą ostrożnością. Z drugiej strony z komunikatu po posiedzeniu FED wynika, że decyzja nt. podwyżki stóp procentowych może pojawić się najwcześniej we wrześniu, ale może to i być później. Po prostu członkowie FED muszą być pewni, a na razie wiele będzie zależeć od nadchodzących danych. Dlatego też rynek zaczyna już wyceniać możliwość grudniowego ruchu, a dolar pozostaje pod spadkową presją. Kluczowe dane, tj. indeks ISM dla przemysłu poznamy jutro o godz. 16:00. Ale dzisiaj o godz. 15:45 zobaczymy ich przedsmak – to kwietniowy odczyt Chicago PMI. Po tym jak w marcu indeks mocno tąpnął do 46,3 pkt., teraz oczekuje się jego odbicia do 50,0 pkt. Wcześniej, bo o godz. 14:30 poznamy m.in. wydatkowy wskaźnik PCE Core za marzec.

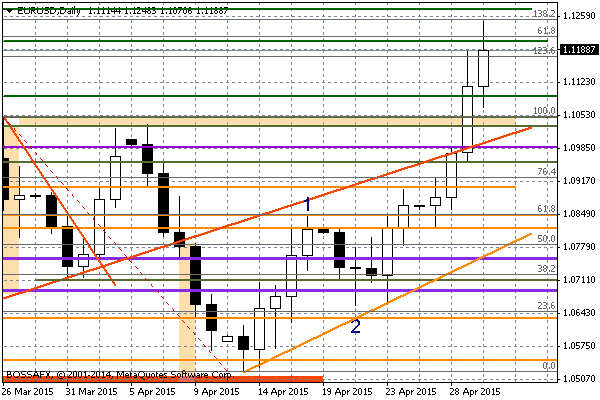

Reasumując, od danych Chicago PMI i ISM dla przemysłu zależeć będzie w najbliższych dniach wiele. Stąd też przed tymi publikacjami może pojawić się presja na realizację zysków z krótkich pozycji w dolarze. To w ostatnich kilkudziesięciu minutach zaczyna być widoczne chociażby na EUR/USD, który po gwałtownym wystrzale do 1,1248 powrócił w okolice 1,12. Podaż na „zielonych” powróci, jeżeli w/w dane rozczarują.

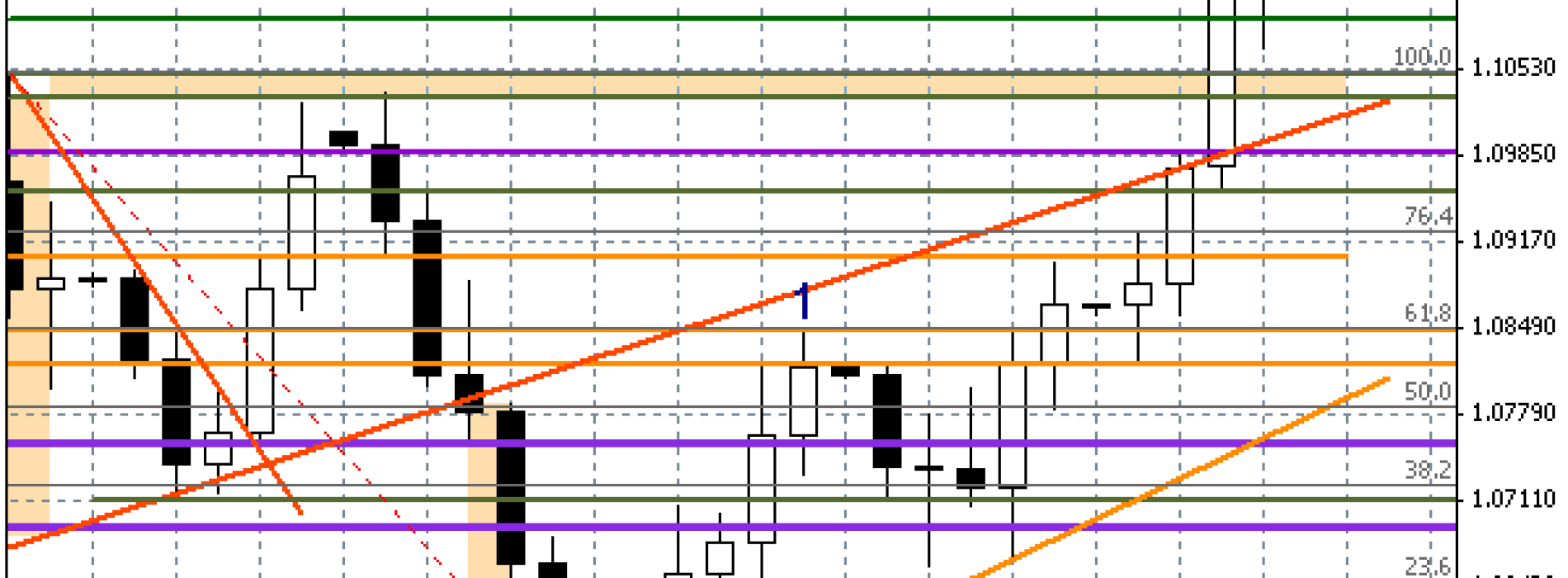

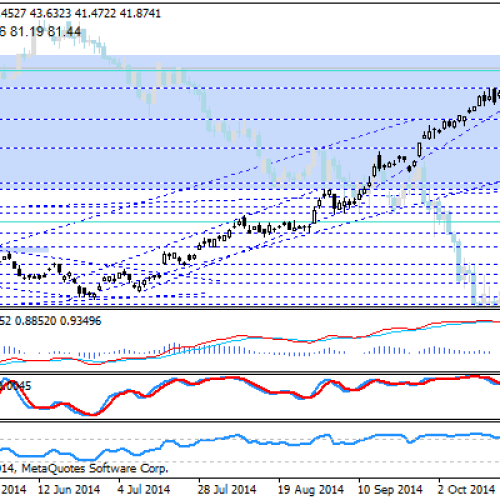

Wykres dzienny EUR/USD

Na wykresie EUR/USD widać, że dzisiejszy szczyt wypadł niedaleko 138,2 proc. wydłużenia Fibo fali spadkowej ponad 2-tygodniowego ruchu spadkowego z pierwszej połowy kwietnia. Szczyt wypadł przy 1,1248. Niemniej to rejon 1,12 był ważniejszym oporem. Na razie rynek próbuje wrócić niżej. Mocne wsparcie na najbliższe dni to strefa 1,1051-96. Jeżeli nie zejdziemy niżej, to będzie to sygnał, że w perspektywie kilku tygodni dojdziemy w okolice 1,15, które wynikają chociażby z szerokiej formacji podwójnego dna.

Opracował: Marek Rogalski – Główny analityk walutowy DM BOŚ

Może to Ci się spodoba

Przegląd poranny 1 października

Sesja amerykańska: Od początku amerykańskiej sesji eurodolar próbował odrobić przynajmniej część strat, które pojawiły się we wcześniejszych godzinach. Dolar delikatnie osłabił się także względem franka szwajcarskiego, jena japońskiego i funta

Analiza poranna Forex: USD/CAD

W czwartek poznaliśmy neutralne dane ze Strefy Euro. Większość odczytów było bliskich/zgodnych z konsensusem. Pozytywnym zaskoczeniem okazał się bilans handlu zagranicznego, który wyniósł 18.7 mld, wobec oczekiwanych 11.8 mld EUR.

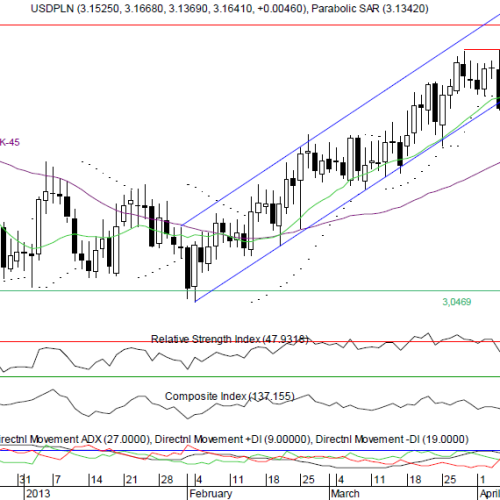

Raport techniczny Forex: USD/PLN

Bezbarwna konsolidacja na wykresie USD-PLN była skutkiem zmniejszonej aktywności graczy z rynku FX. Ruch boczny odbywał się przy niewielkiej amplitudzie wahań w połowie dystansu pomiędzy ograniczeniami nieco szerszej konsolidacji o

USD/CAD: wyjście z długotrwałej konsolidacji

Spadki kursu USD/CAD po wybiciu się z trwającej od końca stycznia konsolidacji dotarły do zniesienia 61,8 proc. ostatniej fali wzrostowej. W tym miejscu kurs wyraźnie odbił i dość dynamicznie zwyżkuje.

Próba odreagowania na rublu

Wbrew obawom dzisiejszy handel na rosyjskim rublu rozpoczął się blisko punktu odniesienia, pomimo, iż tamtejsza giełda w dalszym ciągu znajduje się pod presją. Inwestorzy najwyraźniej uznali, że wczorajsze przepływy w

Silne umocnienie rubla

Podczas gdy jeszcze wczoraj mówiło się o potencjalnym uwolnieniu kursu rubla przez CBR co mogło przynieść gigantyczne zniżki na kursie, tak już dzisiaj obserwujemy skokowy wzrosty wyceny rosyjskiej waluty wobec

0 Comments

Brak komentarzy!

You can be first to comment this post!