Rynki czekają na jutrzejszą decyzję ECB – Raport dzienny FX

Będzie ona oczywiście kluczowa dla par powiązanych z euro. Naszym zdaniem, jeżeli Europejski Bank Centralny ograniczy się do zainicjowania skupu obligacji rządowych w oczekiwanej przez wielu ekonomistów kwocie 500-600 mld EUR, oraz zastosuje możliwe wyłączenia wybranych papierów z programu (dotyczyć to może głównie tych emitowanych przez Grecję), to może być to już w pewnej części zdyskontowane przez rynek i dać powody do odreagowania. Ciekawa sytuacja nastąpiłaby, gdyby ECB tylko zainicjował program i podał ogólniki, dodając, że na szczegóły skupu QE trzeba by zaczekać kilka tygodni. To mogłoby dać pretekst do wyraźniejszego odreagowania par powiązanych z euro.

Tak czy inaczej, jutrzejsze posiedzenie Europejskiego Banku Centralnego może być dość ciekawe, ze względu na to, że Mario Draghi będzie musiał dość umiejętnie ważyć poszczególne słowa, które będą szczegółowo analizowane przez rynki. Główne kwestie to skala programu (jeżeli zacznie się od 500-600 mld EUR, to czy później program może być zwiększany) i szczegóły dotyczące potencjalnych wyłączeń (papiery greckie i inne, np. cypryjskie, czy portugalskie), a także rozłożenia ryzyka (ECB kupuje sam, czy zrzuca sporą część na lokalne banki centralne).

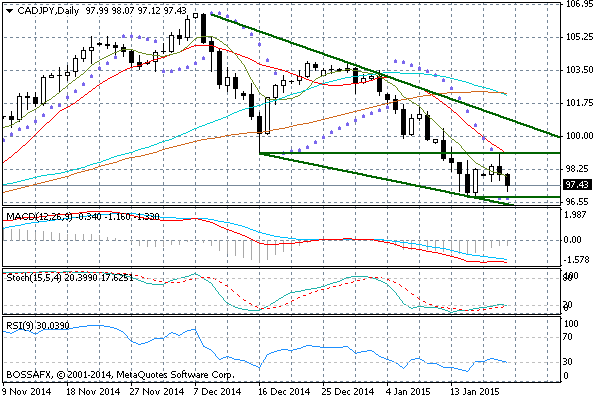

Na wykresie EUR/USD mamy do czynienia z ciekawą sytuacją – po ustanowieniu dna w miniony piątek na 1,1459, w kolejnych dniach widać pewne „wyciszenie”. Wprawdzie mocny opór to dalej strefa z 2005 r. na 1,1637-58, to jednak podaż nie zepchnęła notowań poniżej 1,15. Teoretycznie zwiększa to znaczenie ubiegłotygodniowego minimum, oraz szanse na próbę wyprowadzenia korekty wzrostowej po czwartkowych informacjach z ECB. Ryzyko jest jednak bardzo duże. Dodatkowo rejon 1,1459 nie ma w sobie „historycznego” podparcia. Wsparcie z roku 2003 r. można umiejscowić dopiero przy 1,1376, a długoterminowe zależności Fibonacciego mówią nawet o rejonie 1,12.

Wykres dzienny EUR/USD

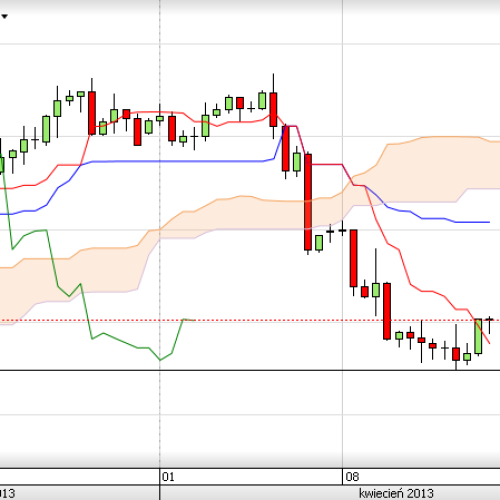

Inflacja zaszkodziła NZD

Inflacja w Nowej Zelandii była w IV kwartale poniżej rynkowych oczekiwań – takie dane napłynęły na rynek wczoraj późnym wieczorem. Dane pokazały na spadek o 0,2 proc. kw/kw i wyhamowanie w ujęciu rocznym do 0,8 proc. r/r. To poniżej pasma wahań banku centralnego w rejonie 1-3 proc. To musiało wpłynąć na oczekiwania związane z potencjalnym powrotem RBNZ do podwyżek stóp. W efekcie główna stopa, która wynosi obecnie 3,5 proc. może wzrosnąć dopiero w połowie 2016 r., a pojawiły się też głosy wspominające o „prewencyjnym” cięciu – choć to akurat wydaje się być mało prawdopodobne. Tak czy inaczej notowania NZD poszły jeszcze bardziej w dół, ignorując wcześniejsze informacje z aukcji mleka, gdzie ceny poszły w górę. Główne pytanie, które warto sobie teraz postawić brzmi, czy w średnim terminie nadal warto podtrzymywać scenariusz kupowania NZD w dołkach w zestawieniu z innymi walutami? Poniższy wykres przebiegu stóp zwrotu NZD z innymi walutami za ostatnie pół roku pokazuje, że niska CPI rzeczywiście uruchomiła falę korekcyjną na parach z NZD, która jeszcze może potrwać. Ważna będzie teraz retoryka szefa RBNZ – czy Graeme Wheeler nie wykorzysta teraz okazji wspominając o tym, że NZD powinien być słabszy – posiedzenie RBNZ jest zaplanowane na 28 stycznia. W krótkim okresie rynek najpewniej zwróci uwagę na dane dotyczące przemysłowego indeksu PMI (to dzisiaj o godz. 22:45).

Wykres przebiegu stóp zwrotu dla par z NZD oraz kontraktów na pełne mleko w proszku (NWMPc1)

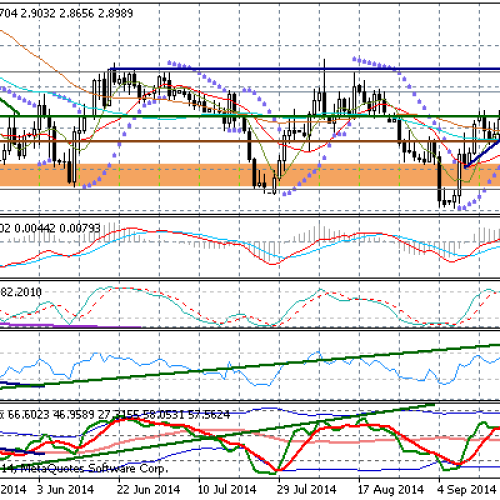

Jen zyskał po informacjach z Banku Japonii

Pośrednio jest to też wynikiem korekty na indeksie giełdowym Nikkei po jego wcześniejszej zwyżce. Niemniej Bank Japonii nie wysłał jednoznacznego komunikatu do rynków co będzie robił dalej. Warta uwagi jest obniżka prognoz dla PKB i inflacji bazowej. W efekcie inflacja bazowa CPI może przebić poziom 2,0 proc. dopiero w roku fiskalnym 2016-17. Szef BOJ zapewnił jednocześnie, że program skupu aktywów może być zwiększony, gdyby zaszła taka potrzeba. Na razie zdecydowano tylko o przedłużeniu obowiązywania dwóch programów pożyczkowych dla banków o jeden rok – do marca 2016 r.

Trudno jednak znaleźć w dzisiejszych informacjach mocny argument za kontynuacją obserwowanej od grudnia aprecjacji jena do większości walut. Raczej to, co widzimy dzisiaj jest korektą, a szczyt relatywnej siły jena był już w połowie stycznia.

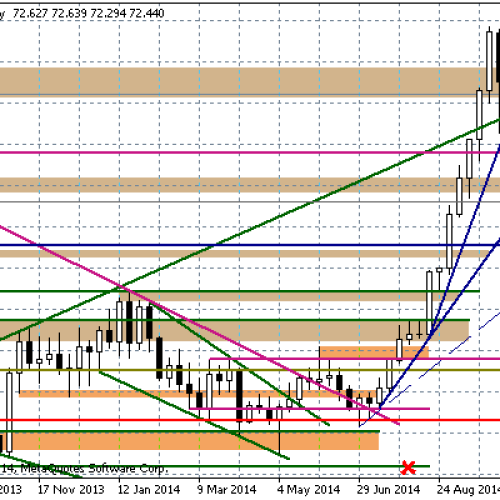

Dzisiaj w kontekście popołudniowej decyzji Banku Kanady ws. stóp procentowych (godz. 16:00) i późniejszej konferencji prasowej z udziałem Stephena Poloza (godz. 17:15) być może warto wziąć pod uwagę parę CAD/JPY. Tutaj kluczowa będzie obrona wsparcia z zeszłego tygodnia w rejonie 96,72-82.

Wykres dzienny CAD/JPY

Bank Anglii bardziej „gołębi”

Wprawdzie dane z rynku pracy za grudzień nie były takie złe (stopa bezrobocia spadła do 5,8 proc.), to jednak zapiski z posiedzenia BOE okazały się być bardziej „gołębie”. Widoczne były obawy związane z wydłużeniem się okresu niższej inflacji, które wpłynęły m.in. na postawę dwóch członków MPC Martina Weale’a i Iana MacCafferty’ego, którzy teraz nie głosowali za podwyżką stóp procentowych. Także opinie pozostałych 7 członków MPC były bardziej ostrożne. To wszystko może wpłynąć na rewizję oczekiwań rynku związanych z możliwością podwyżki stóp procentowych przez Bank Anglii, a tym samym wycenę funta.

Opracował: Marek Rogalski – Główny analityk walutowy DM BOŚ

Może to Ci się spodoba

Puls rynku: USD/PLN

W dniu dzisiejszym ważnym wydarzeniem będzie spotkanie tzw. Eurogrupy w Dublinie. Ministrowie finansów strefy euro dyskutować będą nad proponowaną już wcześniej unią bankową oraz dalszą pomocą najbardziej zadłużonym krajom m.in.

EUR/TRY wybija się z konsolidacji

Ostatnie dni pokazują wzrost nerwowości wokół tureckich aktywów – traci waluta, wyprzedawane są obligacje, w dół idzie też giełda w Stambule. Głównym wytłumaczeniem jest geopolityka – Turcja graniczy z Syrią

GBP/USD: wzrosty powinny być podtrzymane

Notowania GBP/USD realizują nakreślony przez nas scenariusz i po udanym reteście linii trendu silnie zwyżkują. Niewiele już im brakuje do osiągnięcia modelowego zasięgu wybicia z formacji podwójnego dnia i okolice

Analiza poranna Forex: EUR/USD

Podczas wczorajszej sesji poznaliśmy wstępne dane o PKB z Europy. Pozytywnego zaskoczenia nie było, a co gorsza dane kolejny raz okazały się gorsze od konsensusu. Niemiecka gospodarka urosła w pierwszym

Gorsza prasa dla dolara – Raport dzienny FX

W ubiegłym tygodniu dowiedzieliśmy się, że członkowie FED wyrażają pewne obawy związane z nadmierną aprecjacją dolara w ostatnich tygodniach – na to wskazały zapiski z wrześniowego posiedzenia. Ale i nie

EUR/USD: sytuacja techniczna

Dość niska zmienność wywołana świętem w USA oraz brakiem ważniejszych danych makroekonomicznych, doprowadziła do spokojnego odbicia piątkowej przeceny. Kurs EUR/USD po około 50 pipsowym ruchu powrotnym zatrzymał się w okolicy

0 Comments

Brak komentarzy!

You can be first to comment this post!