Złoty konsoliduje, lekka realizacja zysków na długu

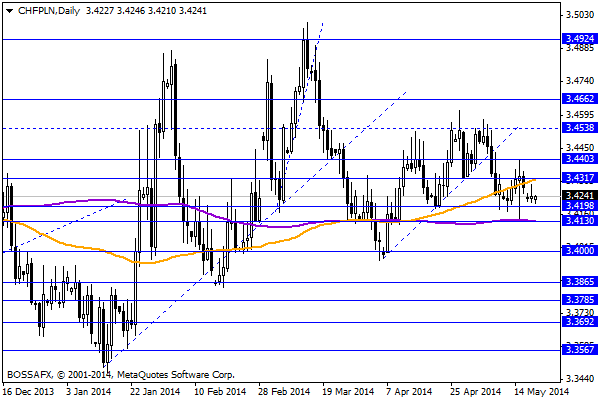

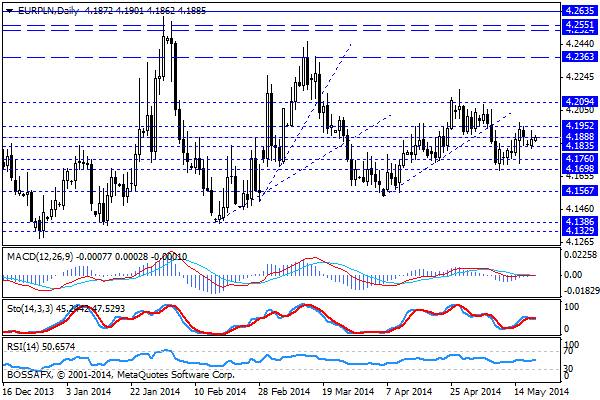

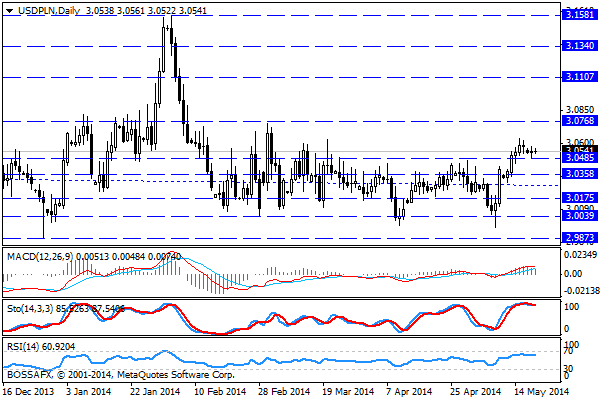

Wtorkowy, poranny handel na rynku złotego przynosi kontynuację konsolidacji polskiej waluty. Złoty wyceniany jest przez rynek następująco: 4,1883 PLN za euro, 3,0546 PLN wobec dolara amerykańskiego oraz 3,4256 PLN względem franka szwajcarskiego. Rentowności polskiego długu nieznacznie wzrosły i wynoszą obecnie 3,799% w przypadku papierów 10-letnich.

Początek nowego tygodnia nie przyniósł znaczącej zmiany wyceny polskich aktywów na rynku. Złoty konsolidował blisko otwarcia, podczas gdy część graczy na rynku długu zdecydowała się na lekką realizację zysków. Od początku maja dług (10YT) zyskał już 20 pb. (od początku roku ponad 55pb.) stąd naturalnym jest, iż część inwestorów zaksięgowała zyski. Krajowe dane potwierdziły kontynuację poprawy sytuacji na rynku pracy (0,7%), równocześnie wskazując na lekki spadek dynamiki (3,8%) w zakresie wynagrodzeń. Zgodnie z założeniami wskazania te nie znalazły mocniejszego odbicia na rynku. Głównym rynkowym „tematem” w ciągu ostatni kilkunastu sesji są spekulacje nt. możliwego poluzowania polityki monetarnej przez EBC w trakcie czerwcowego posiedzenia. Dodatkowo w trakcie wczorajszej sesji Y. Mersch (EBC) powiedział, że prawdopodobieństwo, że na czerwcowym posiedzeniu Europejski Bank Centralny (ECB) podejmie działania, by zapobiec niskiej inflacji w strefie euro znacząco wzrosło. Rynek powoli zaczyna wiec dyskontować ewentualne obniżenie stóp procentowych do ujemnych wartości. Dodatkowo w dalszym ciągu mówi się o potencjalnym programie lokalnego QE w Strefie Euro. Generalnie jakiekolwiek poluzowanie polityki przez EBC powinno spotkać się z pozytywną reakcją na złotym i wygenerowaniu próby umocnienia bardziej ryzykownych walut na rynku.

W trakcie dzisiejszego handlu GUS opublikuje dane dot. produkcji przemysłowej i budowlano-montażowej w kwietniu. Rynek spodziewa się wskazania na poziomie 5,0% r/r w zakresie produkcji przemysłowej. Inwestorzy zakładają spadek dynamiki z uwagi na obniżenie wzrostu w sekcjach powiązanych z eksportem, przy jednoczesnym podtrzymaniu pozytywnego trendu w tych powiązanych z budownictwem.

Z rynkowego punktu widzenia mocniejsze otwarcie tygodnia na złotym zostało utrzymane, choć podjęta została próba do zakresów z piątku. Najbardziej prawdopodobnym scenariuszem wydaje się kontynuacja konsolidacji z lekkim wskazaniem na umocnienie polskiej waluty w przypadku odreagowania na szerokim rynku.

Konrad Ryczko

Analityk

Makler Papierów Wartościowych

Może to Ci się spodoba

7 banków, 2 sieci handlowe i firma telekomunikacyjna w dziesiątce największych zagranicznych płatników podatku CIT w Polsce

Trzech największych zagranicznych płatników CIT odprowadziło w 2014 roku do budżetu ponad 1,3 mld zł. W pierwszej dziesiątce ogłoszonego rankingu znalazła się firma Jeronimo Martins Polska, właściciel sieci Biedronka, która dwa

Japonia na skraju recesji

Nad trzecią pod względem wielkości gospodarka świata zwisło widmo recesji. Po największym od marca 2011 roku – kiedy Japonia zmagała się ze skutkami tsunami – spowolnieniu PKB w II kwartale,

Popołudniowy komentarz walutowy – spokój na wagę złota

Z uwagi na pogarszające się prognozy inflacyjne wczorajsze posiedzenie FED było jednym z najbardziej wyczekiwanych w ostatnich miesiącach. Inwestorzy oczekiwali, iż FOMC może w dość wyraźny sposób zasugerować możliwość opóźnienia

ECB pomaga Wall Street chłodzi

W USA w czwartek przed sesją wpływ na indeksy giełdowe i na rynek walutowy miały decyzje ECB i konferencja jego prezesa. Wpływały też na nastroje dane makro. Nie był to

Ciąg dalszy japońskich wzrostów

Pierwsza w tym tygodniu sesja na japońskiej giełdzie zakończyła się wzrostem głównego indeksu o 1,47%. Po pokonaniu w minionym tygodniu bariery 15000 punktów przez indeks Nikkei 225, jak również trzydniowej

Komentarz do rynku złotego

Środowy, poranny handel na rynku złotego przynosi stabilizację kwotowań po wczorajszym mocnym odreagowaniu. Złoty wyceniany jest przez rynek następująco: 4,1845 PLN za euro, 3,0495 PLN wobec dolara amerykańskiego oraz 3,4365

0 Comments

Brak komentarzy!

You can be first to comment this post!