Sesja na przeczekanie – Raport dzienny FX

Amerykanie świętują Dzień Niepodległości , jutro rozpoczyna się weekend – tym samym nie bądźmy dzisiaj zaskoczeni niską aktywnością rynku. Niemniej dla części inwestorów to czas, aby dokładniej przeanalizować wczorajsze dane z USA, a także sygnały, jakie napłynęły z ECB. My dogłębną analizę przeprowadziliśmy wczoraj po południu, a zatem w skrócie: ECB pozostaje wprawdzie „gołębi”, co nie jest zaskoczeniem, ale brakuje wyraźniejszej zapowiedzi kolejnych działań – Draghi przyznał wprawdzie, że zintensyfikowano prace nad programem skupu aktywów ABS, ale później zaznaczył, że ich wdrożenie będzie możliwe dopiero w sytuacji dalszego pogorszenia się perspektyw inflacyjnych (czytaj wzrostu zagrożenia deflacją). Z kolei bardzo dobre dane Departamentu Pracy USA doprowadziły wprawdzie do wzrostu rentowności amerykańskich treasuries, ale aby doprowadziło to do wyraźniejszego ruchu na dolarze, konieczna będzie raczej wyraźniejsza zmiana retoryki FED na „jastrzębią”, co pozwoliłoby rozegrać temat podwyżek stóp w 2015 r. Kiedy to nastąpi? Niewykluczone, że na kilka tygodni przed wrześniowym posiedzeniem FED (16-17.09), które będzie poszerzone o projekcje makro i konferencję Yellen.

•EUR/USD w drodze do wsparcia na 1,3570

•NZD/USD pójdzie śladem AUD/USD?

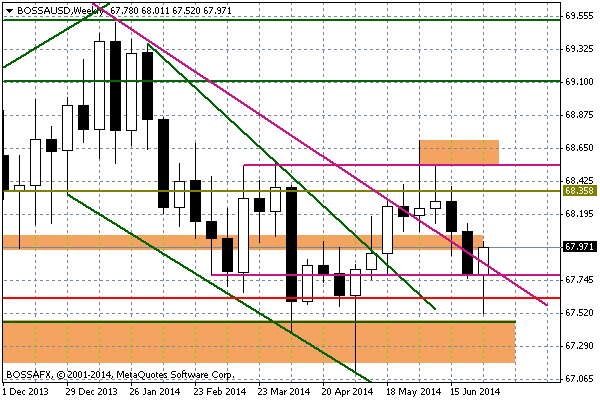

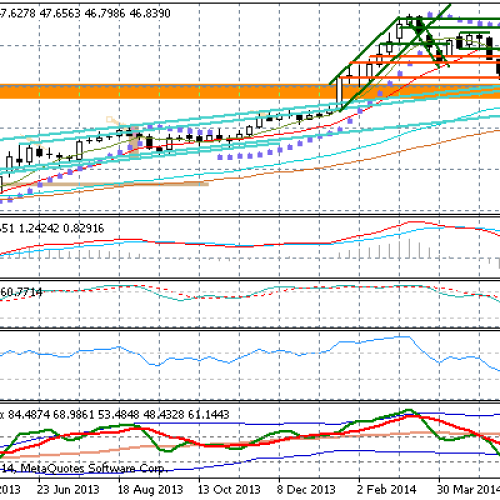

Na wykresie koszyka BOSSA USD widać, że rynek na razie nie może przejść wskazywanego wczoraj po południu rejonu oporu 67,95-68,05. Lokalne wsparcie to naruszony wczoraj poziom 67,77 pkt. Dzisiejszy kalendarz tak jak wspominaliśmy jest pusty (Dzień Niepodległości). W przyszłym tygodniu głównym wydarzeniem będzie publikacja zapisków z czerwcowego posiedzenia FED w środę. Dla rynku ważne będą tutaj dwie kwestie: inflacja a możliwe odreagowanie amerykańskiej gospodarki w II połowie 2014 r, oraz powiązany z tym kontekst nieznacznego zaostrzenia oczekiwań odnośnie kształtowania się stóp procentowych w 2015 r. (według tzw. dot-chart spodziewane są nawet 3-4 podwyżki). Wydaje się jednak, że nie należy oczekiwać po zapiskach zbyt wiele dobrego dolara. Tak jak wspomnieliśmy wcześniej – gra oczekiwań zacznie się dopiero w końcu sierpnia.

Wykres tygodniowy BOSSA USD

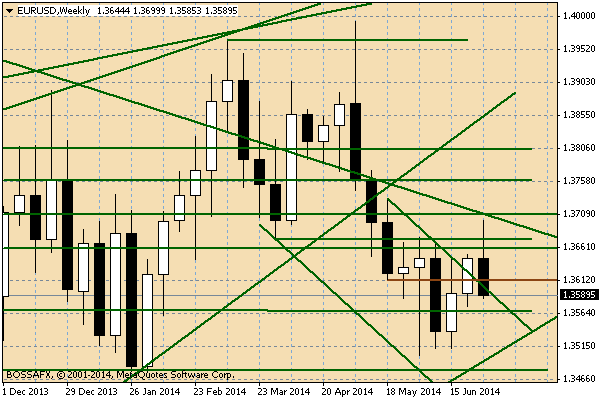

EUR/USD w drodze do wsparcia na 1,3570

Wczoraj wspominaliśmy, że po naruszeniu okolic 1,3610-15 notowania mogą powoli zmierzać w stronę ważnego poziomu 1,3570. Dzisiaj rano naruszone zostało wsparcie z dziennego wykresu na 1,3590. O zejście poniżej rejonu 1,3570 może być trudno. Już pojawiły się „jastrzębie” opinie z Niemiec – Jens Weidmann i szef instytutu Ifo – przestrzegające przed budowaniem oczekiwań w oparciu o dalsze, szybkie luzowanie polityki przez ECB. Powrót powyżej 1,3610-15 będzie sygnałem zakończenia rozpoczętej 1 lipca korekty spadkowej. Niemniej rynek będzie miał raczej spore trudności z wyjściem ponad 1,3645-75 w przyszłym tygodniu, gdyby zaistniał taki techniczny układ.

Wykres tygodniowy EUR/USD

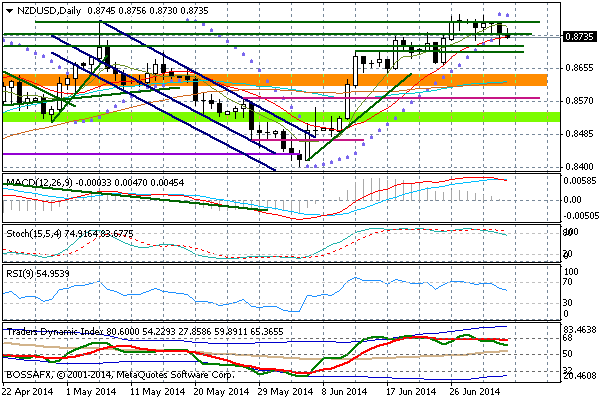

NZD/USD pójdzie śladem AUD/USD?

Z kontraktów na stopę procentową wynika, że rynek nadal wycenia jeszcze 2 podwyżki stóp procentowych przez RBNZ w tym roku (do 3,75 proc.) po tym, jak stopy wzrosły już o 75 p.b. w ostatnich miesiącach. Niemniej w kontekście wczorajszych dość „gołębich” słów szefa Banku Australii (RBA), który nie wykluczył wręcz możliwości cięcia stóp i dał wyraźnie do zrozumienia, że AUD/USD jest mocno przewartościowany, a także fatalnych danych nt. bilansu handlowego Australii, jakie napłynęły w środę w nocy, powstaje pytanie, czy aby czasem rynki nie zaczną obawiać się złagodzenia stanowiska RBNZ ws. stóp procentowych. W efekcie rynek otrzyma pretekst do realizacji scenariusza, który zaczyna podpowiadać analiza techniczna.

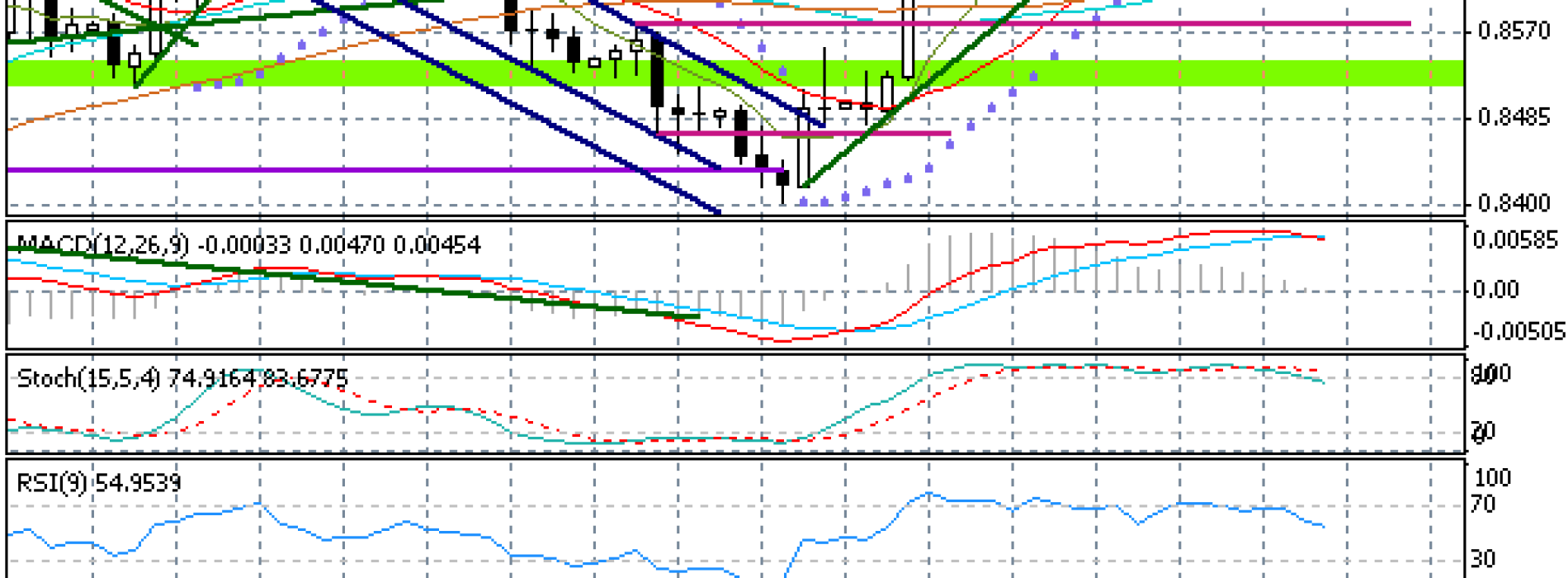

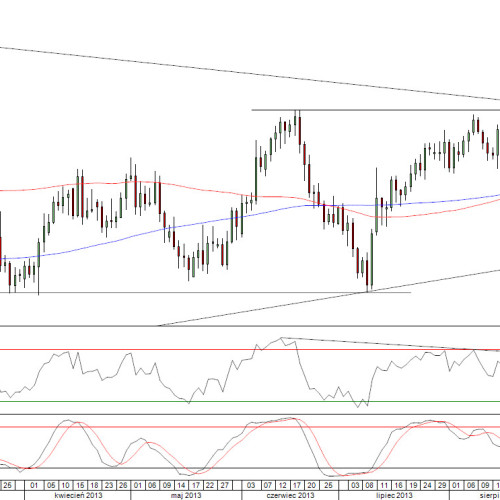

Na wykresie NZD/USD widać, że ostatnie naruszenie szczytów z 10 kwietnia i 6 maja nie było znaczące (0,8793) po czym zaczęliśmy zawracać w dół schodząc poniżej szczytu z 6 maja (0,8778), ale i także 1 kwietnia (0,8744). W efekcie rynek znalazł wsparcie w rejonie 0,87 wyznaczanym przez szczyt z 1 kwietnia. Zejście niżej będzie już sygnałem do większej korekty – docelowo nawet w rejon 0,85. Tą koncepcję zdają się potwierdzać dzienne wskaźniki. Zanegowaniem tej koncepcji byłoby wyraźne wyjście ponad 0,8778 i oczywiście ruch powyżej szczytu na 0,8793.

Wykres dzienny NZD/USD

Opracował: Marek Rogalski – Główny analityk walutowy DM BOŚ

Może to Ci się spodoba

EUR/RUB dociera do ważnej strefy

To rejon oparty o dawny szczyt z lutego 2009 r., który został złamany w drugiej połowie stycznia b.r. Jak pamiętamy był to sygnał do gwałtownego przyspieszenia zwyżek, której wynikiem było

EUR/USD: brak wyraźnego kierunku

Notowania EUR/USD powróciły pod wsparcie na 1,0720, zachowując się ostatnimi czasy dość chaotycznie. Obecnie należy założyć, że kurs znajduje się w konsolidacji między poziomami 1,0820 – 1,0520. W jej ramach

USD/NOK: czy spadki będą kontynuowane?

Kurs USD/NOK spadał gwałtownie przez ostatnie dwa dni, naruszając istotne średnioterminowe wsparcie na 7,8200. Jeśli wkrótce notowania powrócą pod ten poziom, to spadki będą kontynuowane i powinny dotrzeć nawet w

Oczy inwestorów zwrócone na ECB – raport dzienny FX

Po wczorajszej wyważonej wypowiedzi Janet Yellen kurs eurodolara drgnął na południe, jednak wartość tej pary walutowej pozostaje na wysokim poziomie. Obecnie oczy inwestorów zwrócone są na działania Europejskiego Banku Centralnego

AUD/USD: możliwe wybicie z trójkąta

Notowania pary AUD/USD tworzą od końca kwietnia rozbudowaną formację trójkąta. Po ostatnim odbiciu od jej dolnego ograniczenia kurs nabrał dynamiki i kieruje się ku górnemu ograniczeniu. Aby wybicie z owego

Raport poranny Forex

Decyzja Fed o nie zmniejszaniu skali luzowania ilościowego wywołała dynamiczne osłabienie amerykańskiej waluty, wzrosty na giełdach oraz spadek rentowności amerykańskich obligacji. Kurs EUR/USD przebił sierpniowe maksima i wzrósł do najwyższego

0 Comments

Brak komentarzy!

You can be first to comment this post!