Pauza na dolarze – Raport dzienny FX

Po silnych wzrostach z ostatnich dni, dzisiaj amerykańska waluta oddaje pola innym. Najbardziej odreagowuje dolar nowozelandzki (szef RBNZ był mniej gołębi, niż oczekiwano – perspektywy gospodarcze są silne, a ostatnie spadki inflacji mają charakter przejściowy), a także dolar australijski – dane z rynku pracy nie zaskoczyły negatywnie (bezrobocie w lutym 6,3 proc., wzrost zatrudnienia o 15,6 tys.). Pretekstów do dzisiejszej korekty na dolarze może być kilka – pierwszy to „przerysowanie” ruchu na wykresach, oraz przetestowanie bariery 100 pkt. na US Dollar Index. Drugi to wywiad Jamesa Bullarda z FED, który powszechnie odebrano jako „jastrzębi”. I faktycznie, członek Rezerwy Federalnej powiela w nim tezy wygłaszane już wcześniej, mówiąc o konieczności rychłego zaostrzenia polityki monetarnej polemizując z argumentami niektórych „gołębich” analityków – negatywnym wpływem nazbyt silnego dolara na eksport z USA, czy też wciąż nie tak widocznej presji płacowej. Ale jednocześnie Bullard stawia pytania o utrzymanie tak silnego ruchu na dolarze w nieodległej przyszłości, dodając przy tym, że „wiele (rzeczy) jest wycenionych na obecną chwilę” przez rynek walutowy. W dłuższym okresie Bullard wyraża jednak obawy, że rynek będzie dostosowywał oczekiwania związane ze ścieżką stóp procentowych do prognoz decydentów FED. Swoją drogą, te poznamy już 18 marca. Wydaje się, że reakcja na najnowsze sygnały z Rezerwy Federalnej pokaże „ile rzeczy zostało już wycenionych” w ostatniej wyraźnej zwyżce dolara.

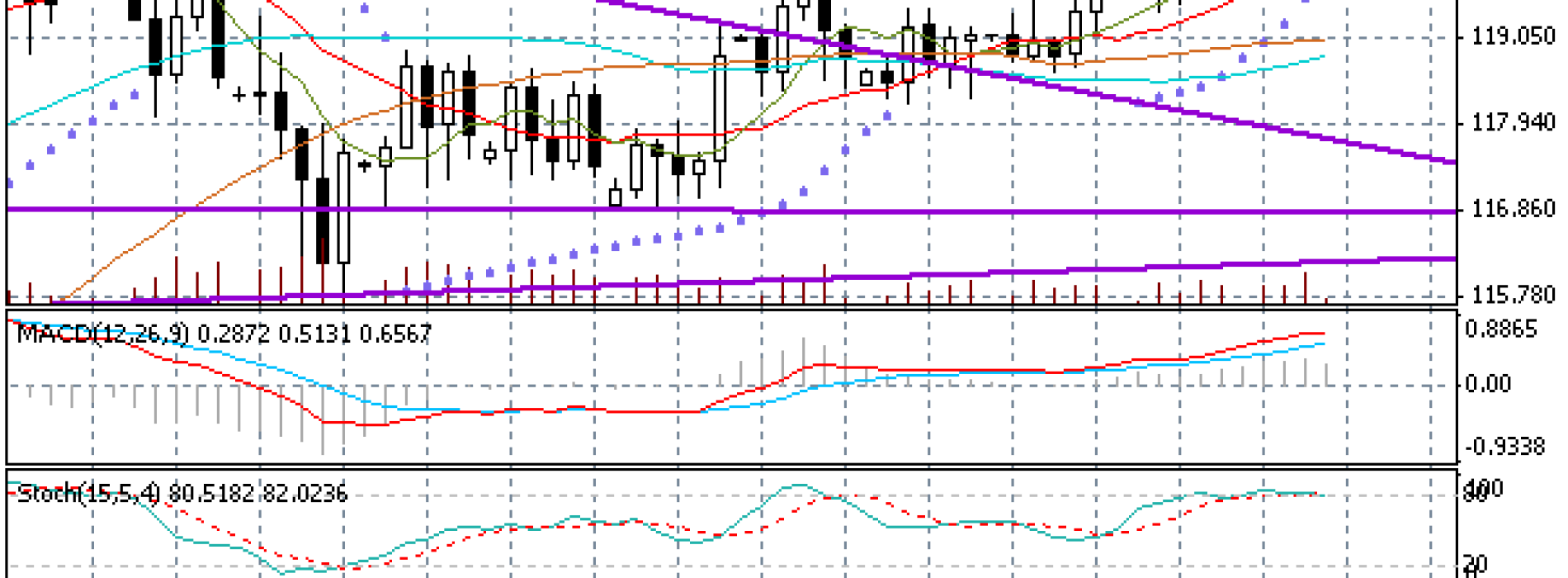

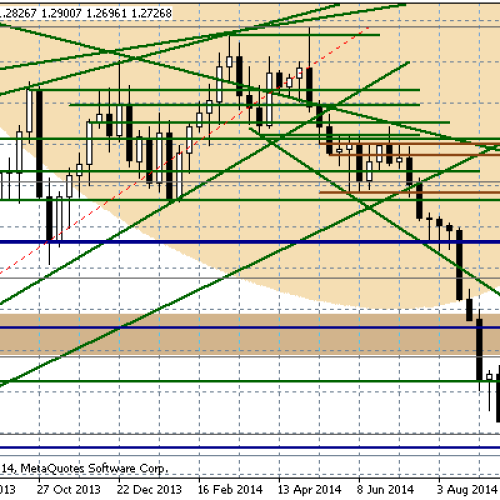

Koszyk US Dollar Index na fali wyraźnego ruchu naruszył wczoraj maksima z jesieni 2003 r. w okolicach 99,49 pkt., co pozwoliło na test psychologicznej bariery 100 pkt. – szczyt wypadł na 100,06 pkt. W ostatnich komentarzach wielokrotnie zwracałem uwagę, że dynamika ruchu zaczyna przypominać wzrostową hiperbolę – także w ujęciu miesięcznym (!). Zwyżki z ostatnich dni można uznać za pompowanie balona oczekiwań przed posiedzeniem FED w przyszłym tygodniu, tj. 17-18 marca. Ich tempo jest jednak na tyle duże, że nie uda się uniknąć prób wcześniejszej korekty, co obserwujemy chociażby dzisiaj rano. Niemniej do czasu publikacji komunikatu FED dolar najpewniej pozostanie wysoko. Na wspomnianym US Dollar Index ważny poziom to okolice 101,81 pkt., które wyznacza 61,8 proc. zniesienia Fibonacciego ruchu z lat 2002-08. Wyżej w tym miesiącu nie pójdziemy (o ile dojdzie do testu w/w poziomu, co nie jest przesądzone).

Wykres miesięczny US Dollar Index, źródlo: Thomson Reuters

Do tego czasu korekta na parach dolarowych najpewniej będzie przebiegać selektywnie. Liczyć się będą fundamenty drugiej waluty w parze. Tutaj coraz ciekawiej zaczyna wyglądać rynek jena. Japońska waluta oddała już prymat waluty finansującej carry trade na rzecz euro, a ekonomiści coraz częściej skłaniają się ku temu, że Bank Japonii nie będzie już zwiększał skali programu skupu aktywów, a władze są mniej chętne dalszemu osłabianiu się jena. W efekcie jen od kilku tygodni stopniowo (z przerwami) umacnia się w wielu relacjach. Wyjątkiem jest tylko USD/JPY, choć kiedy pojawi się korekta na rynkach z dolarem, to tutaj ruch będzie wyraźniejszy.

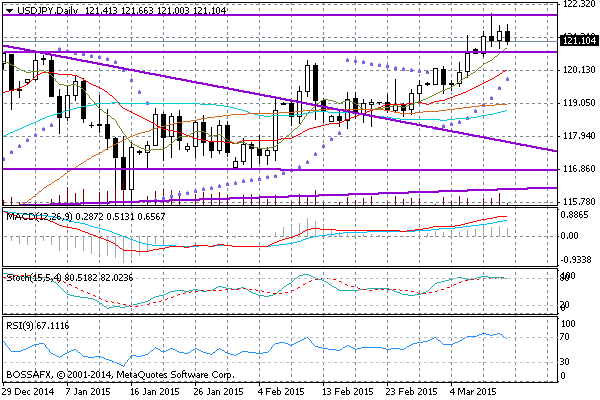

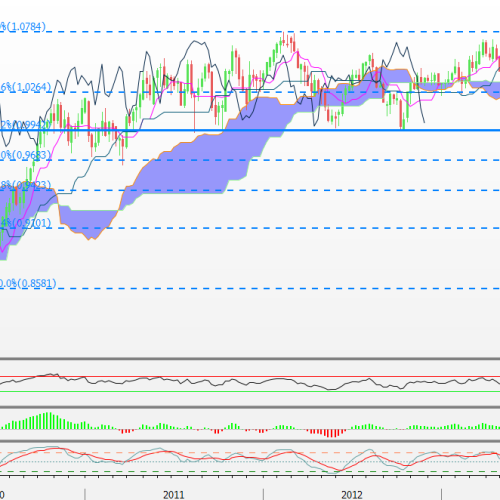

Wykres dzienny USD/JPY

Na wykresie USD/JPY widać, że w ostatnich dniach doszło do nieznacznego naruszenia maksimów z grudnia ub.r na 121,84, ale nie było to trwałe. Tym samym opór w rejonie 122 nabiera znaczenia. Sygnałem dającym argument do wyraźniejszej korekty byłoby dopiero zejście poniżej wsparcia na 120,70-80.

Opracował: Marek Rogalski – Główny analityk walutowy DM BOŚ

Może to Ci się spodoba

USD/CAD: silne spadki

Kurs USD/CAD osunął się na poziom wsparcia przy 1,2450. Póki co został on jednak wybroniony, poprzez zamknięcie świecy godzinowej powyżej tego poziomu. Nie wyklucza to jednak dalszych spadków w następnych

Delikatne uspokojenie sytuacji na rublu

Po mocnej wyprzedaży rosyjskiej waluty w poprzednich dniach, od wtorku widać nieznaczne uspokojenie. To „zasługa” słów szefowej banku centralnego, która stanowczo odrzuciła insynuacje, jakoby władze szykowały wprowadzenie restrykcji w przepływie

Przegląd poranny 15 stycznia

Sesja Amerykańska: Podczas handlu w USA obserwowaliśmy skokowe podbicie kwotowań EUR/USD na początku sesji. EUR/USD wzrósł do okolic 1,1845 USD, aby następnie powrócić do wcześniejszego zakresu wahań. Ponadto warto wspomnieć

Mocny ruch dolara – Raport dzienny FX

Wyraźne umocnienie się amerykańskiej waluty było widoczne od wczorajszego popołudnia – po wejściu do gry inwestorów z Nowego Jorku. Było jednak kontynuowane podczas sesji azjatyckiej, oraz na otwarciu rynku europejskiego.

AUD/CAD: kurs testuje parytet

Silne spadki, które wieściliśmy w Raporcie Technicznym AUD/CAD: silne sygnały sprzedaży sprowadziły kurs poniżej poziomu 1,00. Od dnia sporządzenia Raportu kurs runął o ponad 5 proc., a na osiemnaście świeczek

USD/CAD broni Fibo przed decyzją

USD/CAD przed decyzją Banku Kanady rośnie w obrębie kanału wzrostowego. Na kilkadziesiąt minut przed upublicznieniem komunikatu kurs dotarł ponad 1,2480 i testuje tym poziom 61,8 proc. zniesienia spadków liczonych od

0 Comments

Brak komentarzy!

You can be first to comment this post!