Hipoteki: progi dochodowe bardziej przyjazne niż marże

Choć banki podwyższają marże kredytów mieszkaniowych, to w wymaganiach dochodowych trzymają poziom. Po 270 tys. zł kredytu nadal można się wybrać z 3,3 tys. zł w portfelu. Szanse mocno idą w górę gdy zarobki wynoszą 3,95 tys. zł.

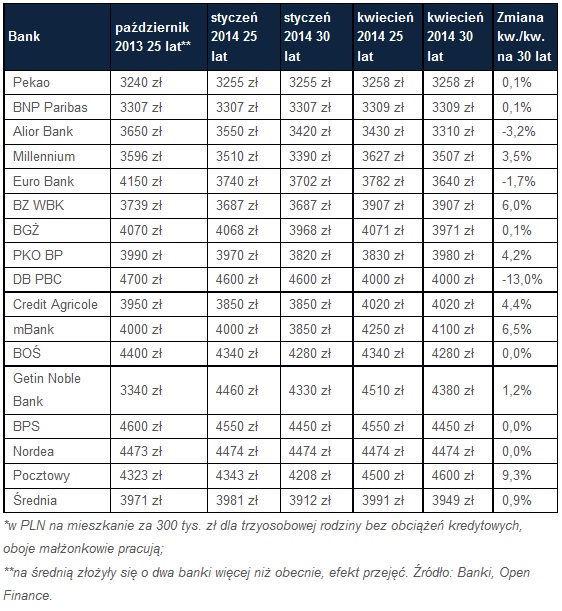

Stawiany przez bank klientom minimalny próg dochodowy to jeden z ważniejszych elementów oferty kredytowej. Nierzadko decyduje o tym czy uda się kupić upatrzone mieszkanie. Znaczenie ma tu nie tylko ile się zarabia, ale dokąd idzie się po kredyt, bo nawet niezłe dochody nie w każdym banku zapewnią miłe powitanie. Analizowany przez Open Finance przykład trzyosobowej rodziny z dużego miasta, która chce pożyczyć 270 tys. zł na mieszkanie za 300 tys. zł pokazuje, że bez wpływów 3300 zł, ani rusz. Z takimi dochodami oboje pracujący małżonkowie, bez innych zobowiązań, mają szanse na sfinansowanie lokum w: Pekao, BNP Paribas oraz Aliorze. Co ważne w grupie tej jest o jeden bank więcej niż kilka miesięcy temu. W pozostałych instytucjach potrzebne będą większe sumy. Średnio dla opisywanego kredytu spłacanego przez 30 lat konieczne jest osiąganie 3949 zł dochodów netto. Takie wpływy zadowolą: Millennium, EuroBank, BZ WBK, BGŻ, i PKO BP. Ale już na co najmniej 4 tys. zł czekają w: DB, Credit Agricole, mBanku, BOŚ, Getin Noble Banku, BPS, Nordei i Pocztowym.

W Banku Ochrony Środowiska minimalne wymagania dochodowe będą o ponad 1 tys. zł wyższe niż w najbardziej otwartym na klientów Pekao (3258 zł). W Pocztowym dobrze jest móc się pochwalić się sumą o ponad 1,3 zł wyższą niż w Pekao.

Obowiązujące dziś średnie oczekiwania – 3949 zł przy spłacie zadłużenia przez 30 lat, to o 37 zł więcej niż na początku roku. Z kolei przy kredycie na 25 lat średnie wymagania dochodowe wyniosły w kwietniu 3991 zł i były o 10 zł wyższe niż w styczniu. Wzrosty progów dochodowych są jednak stosunkowo niewielkie, biorąc pod uwagę, że całkiem sporo od stycznia poszła w górę przeciętna marża opisywanego kredytu. Zamiast 1,7 proc. w pierwszym kwartale jest to już 1,79 proc. Dla 270 tys. zł spłacanych przez 30 lat przekłada się to na wzrost raty z 1354 zł do 1368 zł.

Minimalne wymagane dochody do otrzymania 270 tys. zł kredytu*

Wymagania dochodowe w ciągu trzech minionych miesięcy zauważalnie podniosło 7 z 16 prezentowanych banków (Pocztowy, mBank, BZ WBK, Millennium, Credit Agricole, PKO BP i Getin Noble Bank), a trzy zdecydowały się na obniżki (DB, EuroBank i Alior). Nie zawsze za obniżką progu dochodowego stał spadek marży. I odwrotnie, nie wszystkie wzrosty wymagań dochodowych oznaczały, że bank jednocześnie podwyższył koszty kredytu.

Przeciętne wymagania dochodowe prezentowanego kredytu od lat wahają się w granicach 3,9-4 tys. zł. Dla porównania rok temu, gdy banki miały jeszcze obowiązek liczenia zdolności kredytowej na maksymalnie 25 lat, było to 3908 zł, a dwa lata temu 4004 zł. Warto jednak przypomnieć, że w kwietniu 2013 r. przeciętne oprocentowanie prezentowanego kredytu wynosiło 4,9 proc., a w 2012 r. aż 6,3 proc. Dziś jest to 4,5 proc., co oznacza, że w przeciętne oczekiwanie dochodowe w wysokości 3991 zł wliczona jest rezerwa na wzrost stóp procentowych i raty. Jednocześnie w zestawieniu z warunkami z wiosny 2012 r., gdy oprocentowanie kredytów było wyższe, a minimalne wymagania jednak niższe, widać, że klimat kredytowy jest dziś mniej przyjazny.

Halina Kochalska

Źródło: Open Finance

Może to Ci się spodoba

Jakie dotacje zamiast rodziny na swoim?

Od tego roku zostały wstrzymane ulgi z tytułu kampanii rodzina na swoim. W 2013 roku dostępne będą świadczenia w ramach których będzie można na korzystnych zasadach nabyć mieszkanie. Propozycja ma

Ponad połowa Polaków sięga po kredyty gotówkowe

Kredyt gotówkowy jest popularnym, łatwo dostępnym sposobem finansowania zakupów, których koszt przekracza nasz domowy budżet. Jak wynika z badań zrealizowanych przez Instytut Millward Brown na zlecenie Getin Banku, z takiej

Kiedy kredyt ekologiczny się opłaca?

Zastanawiasz się, czy warto sięgać po kredyt ekologiczny na instalację odnawialną lub termomodernizację domu? To pytanie pojawia się coraz częściej — ceny energii rosną, programy dopłat kuszą, a banki mają

Kto może ubiegać się o kredyt technologiczny?

Obecnie wiele przedsiębiorstw stawia na rozwój, kupno nowszego sprzętu i wprowadza nowoczesne technologie. To naprawdę przydatne i korzystne rozwiązanie, gdyż poprawia funkcjonowanie przedsiębiorstwa oraz buduje możliwości. Należy wiedzieć, że ceny

Czym charakteryzuje się kredyt technologiczny?

Od jakiegoś czasu wiele firm stawia na rozwój, zakup lepszego sprzętu i inwestowanie w nowoczesne technologie. To bardzo przydatne i korzystne wyjście, gdyż ułatwia działanie przedsiębiorstwa oraz buduje możliwości. Wiedzieć

Święta na kredyt. Jak zrobić to mądrze?

Święta to dla Polaków czas radości rodzinnych spotkań, ale również okres zwiększonych wydatków. Dlatego chętniej niż w innych porach roku sięgamy po kredyty i pożyczki. Jak zrobić to mądrze –

0 Comments

Brak komentarzy!

You can be first to comment this post!