Czy warto teraz przewalutować kredyt w euro?

Spadek kursu euro do okolic 4 zł to bardzo dobra informacja dla osób spłacających kredyty hipoteczne w tej walucie. Z wyliczeń Expandera wynika, że ci, którzy zaciągnęli zobowiązanie w IV kwartale 2011 r. mogli zyskać już ok. 41 000 zł. Obecnie mogą uwolnić się od ryzyka walutowego i zrealizować ten zysk. Problem polega jednak na tym, że w zamian będą musieli pogodzić się ze wzrostem raty aż o 19%. Niekorzystna zmiana wynika z tego, że oprocentowanie kredytów w złotych jest znacznie wyższe niż w euro.

W przeciwieństwie do tych, którzy wybrali kredyty we frankach szwajcarskich czy dolarach, część zadłużonych w euro zaczyna wygrywać na spekulacji walutowej (tym bowiem jest decyzja o zaciągnięciu kredytu w obcej walucie). Osoby, których kurs wypłaty kredytu był wyższy niż obecny, stoją obecnie przed dylematem – czy czekać na dalsze umocnienie złotego czy też realizować zysk, a więc przewalutować kredyt.

Warto zacząć od tego, że najwięcej kredytów w euro było udzielnych od III kw. 2009 r. do I kw. 2012 r. Jednak opisany dylemat dotyczy przede wszystkim tych, który zadłużyli się w IV kwartale 2011 r., kiedy kurs euro wynosił średnio 4,42 zł. Od tego czasu kurs spadł o ok. 10%, przy czym należy pamiętać, że kredyty są wypłacane nie po kursie średnim, a po kursie kupna, który banki zaniżają. W rezultacie możemy przyjąć, że przykładowy kredyt z tego okresu został wypłacony po kursie 4,29 zł. Obecnie, w kantorze internetowym można kupić euro po ok. 4 zł. Zysk z tytułu zmian kursowych wynosi więc 6,76%.

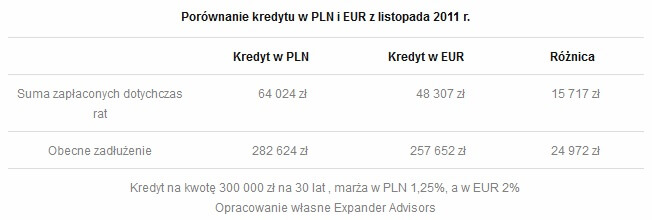

Sytuację osób, które zaciągnęły taki kredyt, najlepiej jednak pokazać porównując ją z tymi, którzy w tym samym czasie zadłużyli się w złotych. Przyjmijmy, że zobowiązanie zostało wypłacone w listopadzie 2011 r. w kwocie 300 000 zł na 30 lat. Ci, którzy wybrali euro, dotychczas zapłacili raty niższe w sumie o około 16 000 zł. Mimo że spłacali mniej, mają też mniejsze zadłużenie o około 25 000 zł. W sumie zyskali więc około 41 000 zł. Jest to efekt nie tylko spadku kursu euro, ale także stóp procentowych, które w Strefie Euro były znacznie niższe niż w Polsce.

Po przewalutowaniu rata wzrośnie o 19%

Zysk ten może być oczywiście wyższy, jeżeli kurs euro spadnie jeszcze bardziej. Jest to całkiem prawdopodobne, bowiem co miesiąc „drukowane” jest dodatkowe 60 mld euro przez EBC w ramach programu QE. Trzeba jednak podkreślić, że historia już nie raz pokazała, że zmiany kursów walutowych potrafią być nieprzewidywalne. Jest także drugi argument za tym, aby takiego kredytu nie przewalutowywać. Zobowiązania w euro z omawianego okresu mają bardzo niskie oprocentowanie. Po zmianie waluty na złotówki, istotnie ono wzroście, a więc wyższa będzie też rata.

W IV kwartale 2011 r. marże kredytów w euro z wysokim (25%) wkładem własnym wynosiły przeciętnie około 2%. Ponieważ EURIBOR jest obecnie niemal równy zero, oprocentowanie takich kredytów również wynosi zaledwie około 2%. Po przewalutowaniu wzrosłoby ono do 3,5%, ponieważ tyle obecnie wynosi średnie oprocentowanie kredytów w PLN z wysokim wkładem własnym. Taka zmiana spowodowałaby zatem wzrost raty o ok. 19% (przy założeniu, że pierwotny okres kredytowania wynosił 30 lat).

Mamy więc dwa poważne argumenty za tym, aby nadal spłacać kredyt w euro. Z drugiej strony jest to jednak bardzo dobry moment, aby pozbyć się ryzyka walutowego. Należy bowiem pamiętać, że dla przykładu w przypadku zaostrzenia się konfliktu na Ukrainie, kurs euro może szybko powrócić na znacznie wyższe poziomy.

Jarosław Sadowski

Główny analityk

Expander Advisors

Może to Ci się spodoba

Czym są: zdolność kredytowa, analiza kredytowa, scoring

Udając się do banku lub pośrednika kredytowego nierzadko spotykamy się z terminologią, której poprawne zrozumienie sprawia nam kłopoty. Zdolność kredytowa, analiza kredytowa czy scoring to pojęcia, które tylko z pozoru

Nie kupisz od banku ubezpieczenia – kredyt będzie droższy

Rekomendacja U miała dawać kredytobiorcom możliwość korzystania z innych ubezpieczeń niż te oferowane przez banki. W większości przypadków kredytobiorcy takie prawo mają jednak tylko teoretycznie. Z informacji zebranych przez Expandera

Drobna czcionka statystycznym przybliżeniem kredytowej rzeczywistości

Banki oczekują, że przeciętny klient przyjdzie w najbliższym czasie po kredyt gotówkowy na 14,7 tys. zł spłacany przez cztery kolejne lata – wynika z analizy przykładów reprezentatywnych publikowanych przez instytucje

Co składa się na całkowity koszt kredytu?

W pojęciu całkowity koszt kredytu mieszczą się wszystkie koszty, z którymi wiąże się umowa o kredyt konsumencki. Składają się na niego odsetki, opłaty, prowizje, podatki i marże oraz koszty usług

Czy warto skorzystać z kredytu samochodowego?

W obecnych czasach część osób nie wyobraża sobie normalnego funkcjonowania bez samochodu. Jedni nabywają auto z powodów zawodowych, inni posiadają dużą rodzinę i muszą pozostawać mobilni. Niestety nie każdy może

Stopy bez zmian, ale kredyty tanieją, a opłaty rosną

Wielu ekonomistów spodziewało się, że w listopadzie nastąpi kolejna obniżka stóp procentowych. Tymczasem decyzją Rady Polityki Pieniężnej stopy pozostały na niezmienionym poziomie. Expander zwraca jednak uwagę, że nadal doświadczamy konsekwencji

0 Comments

Brak komentarzy!

You can be first to comment this post!