Analiza poranna Forex: EUR/USD

Podczas wczorajszej sesji poznaliśmy wstępne dane o PKB z Europy. Pozytywnego zaskoczenia nie było, a co gorsza dane kolejny raz okazały się gorsze od konsensusu. Niemiecka gospodarka urosła w pierwszym kwartale zaledwie 0.1%, natomiast druga co do wielkości w Strefie Euro gospodarka Francji znalazła się oficjalnie w recesji (spadek PKB o 0.2% w pierwszym kwartale). Jeśli dwie największe gospodarki zawiodły, a kraje peryferyjne zmagają się ze swoimi problemami, nie trudno się domyślić, że dane zbiorcze dla całej Strefy Euro również okazały się gorsze od konsensusu. PKB Strefy EuAro spadło w pierwszym kwartale o 0.2%.

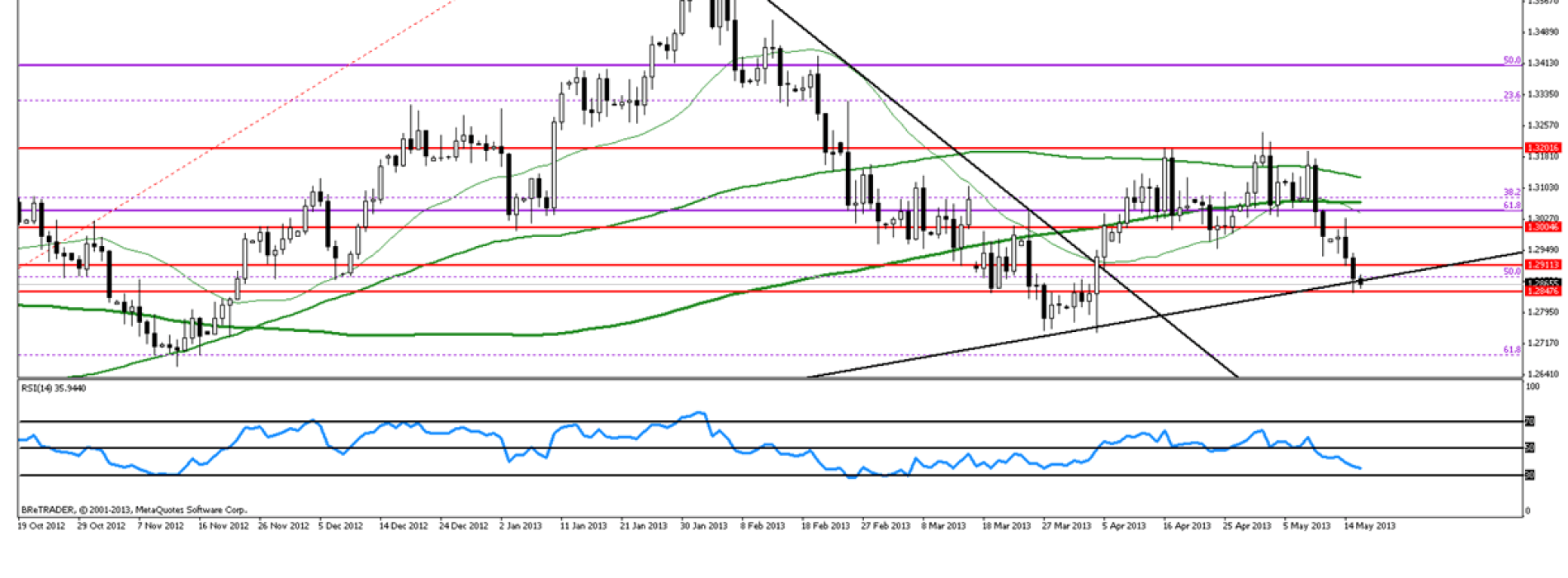

Eurodolar tracił już od godzin porannych, znajdując ostatecznie wsparcie dokładnie na poziomie przez nas wskazanym (1.2847). Inne waluty również traciły do dolara. Kolejną sesję z rzędu obserwowaliśmy dywergencję ryzykownych aktywów, gdyż indeksy akcyjne (także te w Europie) zyskały na wartości. Jedynie brytyjski funt oparł się większej przecenie wspierany przez lepsze dane z rynku pracy (mniej osób ubiegających się o zasiłek oraz stopa bezrobocia na poziomie 7.8%, przy oczekiwanej 7.9%).

Po 14:30 nadeszły gorsze dane z USA, co pozwoliło nieco odreagować spadki innych walut względem dolara.

Dzisiaj w nocy poznaliśmy wstępne dane o PKB za w Japonii. Gospodarka kraju kwitnącej wiśni urosła w pierwszym kwartale o 0.9% w porównaniu z oczekiwaniami na poziomie 0.7%. Mamy więc jasny obraz efektów luzowania ilościowego. Kraje, w których Banki Centralne działały odważnie skupując skarbowe papiery wartościowe (USA, Japonia) cieszą się coraz wyższym wzrostem gospodarczym. Relatywnie pasywna polityka monetarna ze strony EBC wraz z konsolidacją fiskalną dała natomiast efekt w postaci recesji. Po danych z Japonii możemy obserwować presję na EBC w celu zastosowania bardziej efektywnych środków, być może bezpośredniego skupu aktywów.

O 11:00 poznamy dane o inflacji CPI w Strefie Euro. Kolejny odczyt poniżej celu będzie również wzmagał presję na EBC do dalszych działań. Od 14:30 ukaże się także seria danych z USA, z których najbaczniej obserwowane będą wnioski i zasiłek dla bezrobotnych oraz Indeks Philly Fed.

Biorąc pod uwagę ostatnie dane oraz oczekiwania wobec EBC do silniejszego luzowania polityki monetarnej, perspektywa dla pary EURUSD jest negatywna. Wspierać wspólną walutę może jedynie napływ kapitału portfelowego z Japonii (tzw. hunt for yield, czyli pogoń za stopą zwrotu). Jeśli roczna inflacja okaże się niższa niż 1.2% możemy złamać 1.2847 i zmierzać w kierunku 1.2688.

Dominik Rożko, Dom Inwestycyjny BRE Banku, Zespół BRE FOREX ECN

Może to Ci się spodoba

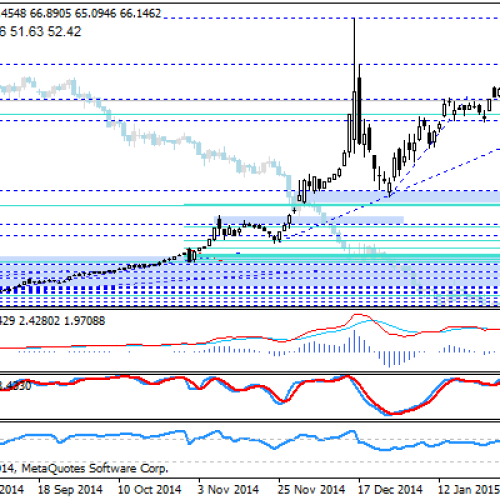

Czy rubel złapał dołek?

Wprawdzie 12 września, jak oczekiwała część uczestników rynku nie doszło do podwyżki stóp procentowych o 50 p.b. przez rosyjski bank centralny, to nie oznacza to bynajmniej, że taki ruch nie

Rozszerzenie sankcji wobec Rosji, RUB stabilny

Europejscy ministrowie spraw zagranicznych zatwierdzili rozszerzenie sankcji w związku z kryzysem na Ukrainie, jednak ich wdrożenie odłożyli w czasie, by poznać wynik spotkania w Mińsku, podał minister spraw zagranicznych Francji.

Bomba Bullarda – Raport dzienny FX

James Bullard, członek FED bez prawa głosu w FOMC w tym roku, jeszcze kilka tygodni temu dawał do zrozumienia, że bank centralny powinien rozważyć szybsze zacieśnienie polityki monetarnej. Tymczasem wczoraj

USD/JPY: wyrwanie z marazmu

Kurs pary USD/JPY notuje ostatnio dynamiczne wzrosty. Najpierw wybił się z lokalnego kanału spadkowego, a następnie wyszedł górą z trwającej ponad dwa miesiące horyzontalnej konsolidacji. Po dokonaniu retestu jej górnego

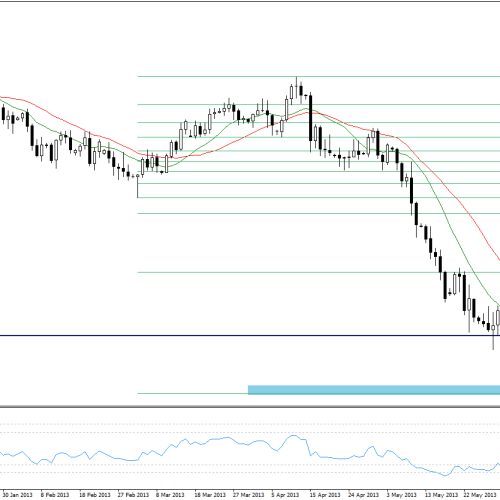

AUD/USD: sytuacja techniczna

AUDUSD – ponowny atak niedźwiedzi Wczoraj Bank Rezerw Australii podjął decyzję o pozostawieniu stóp procentowych na bieżącym poziomie, po tym jak w maju obniżył stopy procentowe do historycznych minimów. AUDUSD

Dolar australijski rośnie w siłę – Raport dzienny FX

Lepsze dane z Chin, jakie napłynęły w weekend stały się jednym z argumentów przemawiających za zakupami walut z antypodów (AUD, NZD). Nadwyżka w chińskim handlu zagranicznym sięgnęła w maju aż

0 Comments

Brak komentarzy!

You can be first to comment this post!