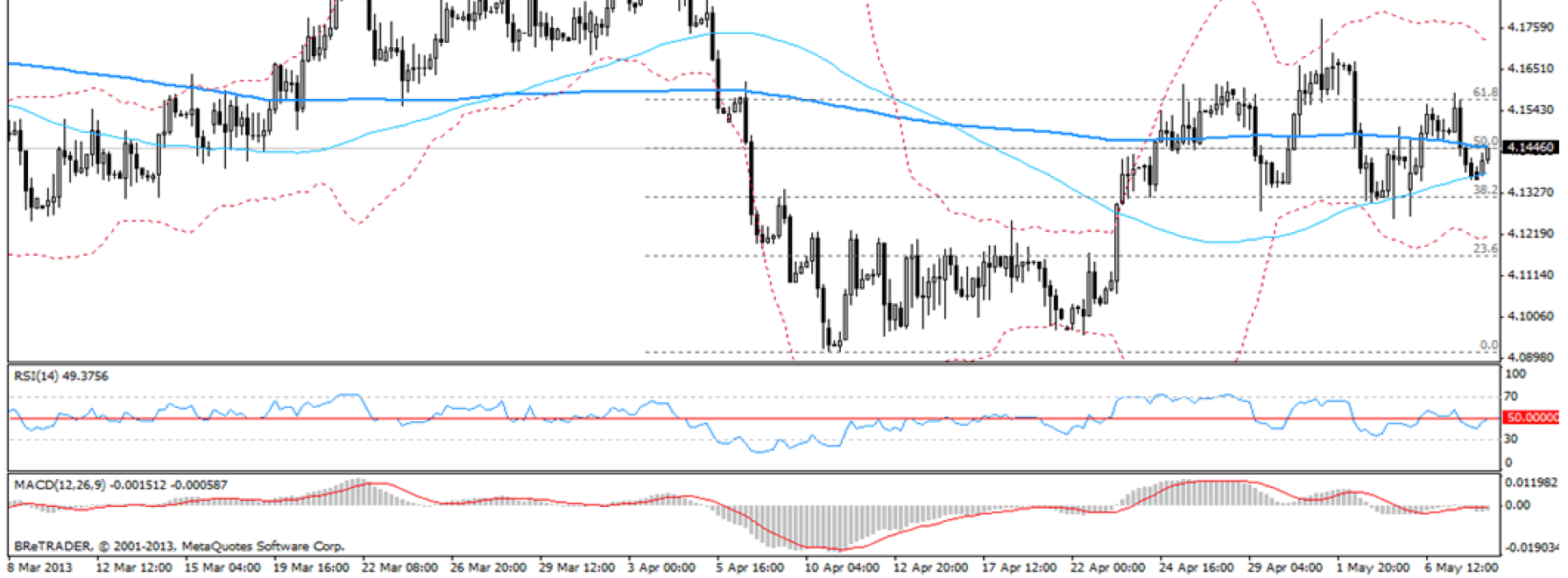

Analiza poranna Forex: EUR/PLN

Dziś Rada Polityki Pieniężnej zadecyduje o poziomie stóp procentowych. Wg. ankiety przeprowadzonej przez agencję informacyjną Reuters tylko 32% ankietowanych ekonomistów prognozuje obniżkę stóp procentowych o 25 punktów bazowych, reszta zaś, tj. 68% zakłada, iż RPP pozostawi stopy procentowe na dotychczasowym poziomie. Ostatnio Rada dokonała cięcia stóp procentowych w marcu, obniżając stopy równolegle o 50 bp (stopa referencyjna wynosi obecnie 3.25%).

W celu wyrobienia opinii o prawdopodobieństwie obniżki stóp procentowych, przyjrzyjmy się danym makroekonomicznym spływającym z polskiej gospodarki: indeks PMI dla przemysłu za kwiecień wyniósł 46.9 (poprzednio 48, najniższy odczyt od lipca 2009) a wskaźnik cen towarów i usług konsumpcyjnych za marzec wyniósł 1% w relacji rocznej (poprzednio 1.3%). Przypomnijmy, że od początku 2004 roku RRP realizuje ciągły cel inflacyjny na poziomie 2.5% z dopuszczalnym przedziałem wahań 1 punktu procentowego. Oznacza to, że od dwóch miesięcy inflacja utrzymuje się poniżej celu inflacyjnego dając radzie pole manewru do obniżek.

Nie będzie kontrowersyjnym stwierdzenie, iż RPP ogląda się na politykę monetarną Europejskiego Banku Centralnego, co w kontekście ostatniej obniżki stóp procentowych zwiększa szansę na kontynuację luzowania przez NBP.

Teoria podpowiada, iż obniżka stóp procentowych przez bank centralny miałaby się przekładać na wzrost gospodarczy m.in. poprzez zmniejszenie kosztów kredytów dla przedsiębiorstw (finansowanie akcji kredytowej środkami z NBP jest tańsze od finansowania depozytami). Warto zatem pochylić się nad opublikowanym w poniedziałek cyklicznym raporcie NBP nt. sytuacji na rynku kredytowym w II kw. 2013 i zadać sobie pytanie, czy w ogóle istnieje popyt na kredyty. Raport nie pozostawia złudzeń: akcja kredytowa dla przedsiębiorstw jest wątła i nic nie wskazuje na odwrócenie trendu. Przyczyn takiego stanu rzeczy można upatrywać zarówno po stronie udzielających kredytów (zaostrzenie warunków i dbałość o jakość portfela kredytowego) jak po stronie biorących kredyty (obniżone zapotrzebowanie na finansowanie inwestycji i środków trwałych). Dodatkowo przewidywane jest zaostrzenie polityki kredytowej, zwłaszcza w sektorze MSP. Banki przesuwają równocześnie akcent z kredytowania przedsiębiorstw na kredytowanie gospodarstw domowych. Widać zatem, ze stymulacyjny efekt obniżki stóp procentowych byłby mocno ograniczony poprzez podskórny lęk sektora bankowego przed ryzykiem kredytowym. Trudno też oczekiwać, że kredyty konsumenckie napędzą koniunkturę w polskiej gospodarce.

Wojciech Stokowiec, Dom Inwestycyjny BRE Banku, Zespół BRE FOREX ECN

Może to Ci się spodoba

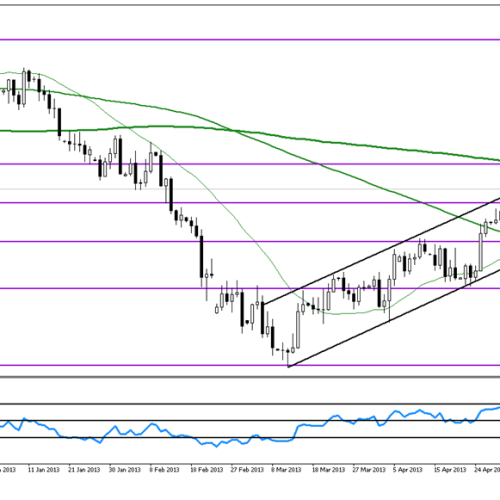

EUR/GBP: wyłamanie z kanału

Para EUR/GBP wybiła się dołem z tworzącego się miesiąc spadkowego kanału cenowego. Dziś został wykonany techniczny nawrót i retest wybicia, po dokonaniu którego para powróciła do spadków. Trzeba jednak zauważyć,

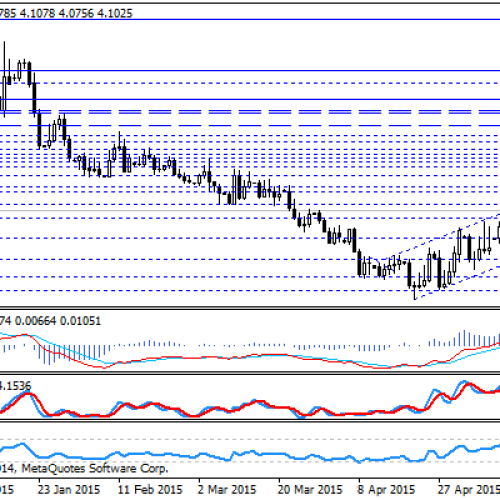

EUR/USD: blisko wyjścia na nowe szczyty

EUR/USD dynamiczną świecą narusza opór na 1,1260 i bliski jest wyjścia na nowe lokalne maksima. Potwierdzeniem trwałości wybicia będzie wyjście nad 1,1300 (zniesienie 78,6 proc ostatniej fali spadkowej). W takim

Analiza poranna Forex: GBP/USD

Wtorkowa sesja nie zapowiadała żadnych większych emocji. W kalendarzu z ważniejszych danych obserwowaliśmy odczyt produkcji przemysłowej z Wielkiej Brytanii (-0.2% , konsensus na poziomie 0.0% m/m). We wtorek również decyzję

Odwrót od PLN

Czwartkowa sesja na rynku walutowym przyniosła kontynuację osłabienia złotego wobec zagranicznych dewiz. Równocześnie warto zwrócić uwagę na fakt, iż najmocniejsze spadki obserwujemy względem euro, mimo że wspólna waluta notuje spadki

NZD/USD: korekta przed dalszymi spadkami?

Kurs NZD/USD po osiągnięciu dołka w okolicach 0,7320 przystąpił do wzrostowej korekty. Lokalny punkt zwrotny ukształtował się w okolicach ważnego liniowego wsparcia, a także 61,8-procentwoego zniesienia Fibonacciego wzrostów z lutego.

Bardzo dobre dane dla dolara

Stopa bezrobocia we wrześniu spadła do 5,9 proc. (!), podczas kiedy oczekiwano jej utrzymania na poziomie 6,1 proc. Jednocześnie gospodarka wygenerowała 248 tys. nowych etatów w sektorze pozarolniczym, a dane

0 Comments

Brak komentarzy!

You can be first to comment this post!