Dolar w górę, rynek czeka już na FED – Raport dzienny FX

Warto zadać sobie pytanie, czy „gołębia frakcja” w Rezerwie Federalnej nie otrzyma za chwilę dobrych argumentów za tym, aby oczekiwane zacieśnienie polityki w 2015 r. nieco odwlec w czasie, lub „wygładzić” przebieg tego procesu na przestrzeni kilkunastu miesięcy. Oczywiście trudno jest określić, przy jakim poziomie FED zacznie się „martwić” zbyt silnym dolarem, ale nie da się pominąć faktu, że dynamika ruchu na przestrzeni ostatnich miesięcy jest wyraźna, a trend mocno przyspieszył w ostatnich tygodniach. To w dużej mierze efekt „gołębiej fali” w pozostałych bankach centralnych o czym pisaliśmy we wczorajszym dziennym raporcie. Nieoczekiwane, lub większe od zakładanych obniżki stóp (Kanada, Turcja), czy też uzasadnione obawy związane z wydłużeniem czasu powrotu do „normalizacji” polityki (Nowa Zelandia, Wielka Brytania, Australia) i wreszcie gigantyczne działania QE (strefa euro) sprawiają, że FED staje się pomału osamotniony w swoich „jastrzębim” nastawieniu. Ostatnio na rynkach pojawiły się też tzw. czarne łabędzie (świetnym przykładem jest decyzja SNB o zaniechaniu obrony kursu EUR/CHF), które zwiększyły niepewność, a ta z reguły wspierała amerykańską walutę. Na tym tle warto też zwrócić uwagę na ryzyka polityczne (Grecja, Rosja), czy też ostatnie prognozy dla rynku surowców (małe szanse na większe odbicie), oraz generalne wskazania dla globalnej gospodarki (ostatnie niskie szacunki Banku Światowego i MFW). Posiedzenie FED już w przyszłym tygodniu, czyli 27-28 stycznia. Większych zmian w komunikacie najpewniej nie będzie – bank centralny pozostanie „cierpliwy” w kwestii zaostrzenia polityki pieniężnej. Inwestorzy będą jednak zwracać uwagę na ewentualne odniesienia wobec ostatnich, jednak nieco słabszych danych za grudzień, a także kontekst rynku pracy (kwestie płacowe), oraz inflacji (kwestia spadających rynkowych oczekiwań i sytuacji na rynku ropy). Trzeba mieć jednak na uwadze, że więcej dowiemy się w zapiskach, które zostaną opublikowane 19 lutego i to one ustawią oczekiwania rynku finansowego przed kluczowym posiedzeniem 18-19 marca, któremu będzie towarzyszyć konferencja prasowa Janet Yellen.

Dzisiaj opublikowane zostały już wstępne wskaźniki PMI za styczeń. W strefie euro nieco rozczarowały Niemcy, gdzie przemysłowy PMI spadł do 51,0 pkt. wobec 51,2 pkt. w grudniu, ale w ogólnym odczycie pomogła Francja. W efekcie wskaźnik dla przemysłu w całej strefie euro był zgodny z szacunkami (51,0 pkt.) , a dla usług nawet nieco wzrósł (do 52,3 pkt. z 51,6 pkt.). Dla rynku nie ma to jednak większego znaczenia. Euro idzie wyraźnie w dół do większości walut po wczorajszej decyzji Europejskiego Banku Centralnego. Można odnieść wrażenie, że inwestorzy zakładają, że ECB może wydłużyć program QE poza wrzesień 2016 r., kiedy to oficjalnie skup aktywów ma zostać zakończony (taka deklaracja padła wczoraj z ust Mario Draghiego). Swoje robią też obawy związane z niedzielnymi wyborami parlamentarnymi w Grecji, chociaż jak zwracaliśmy uwagę w ostatnich dniach obawy związane z Grexitem inicjowanym przez działania Syrizy, która może przejąć władzę, mogą być w krótkim okresie nadmierne – greccy politycy po wyborach tak czy inaczej usiądą do stołu i będą próbować negocjować z międzynarodowymi pożyczkodawcami.

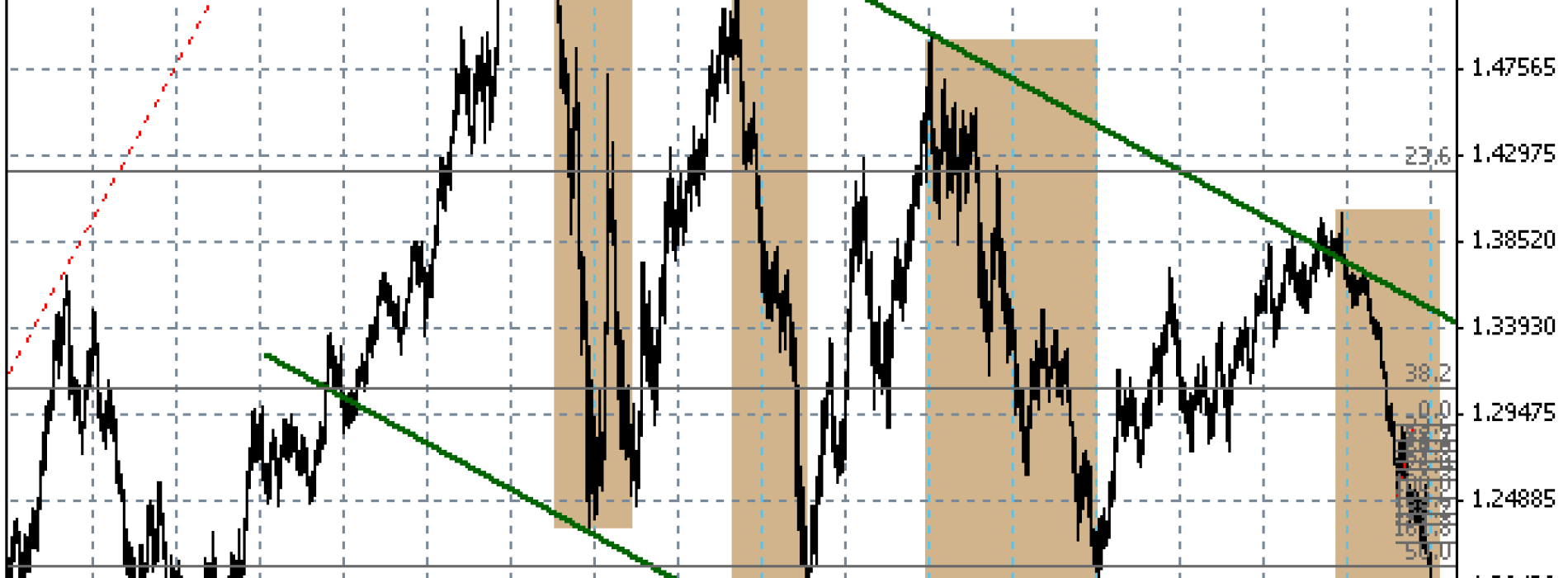

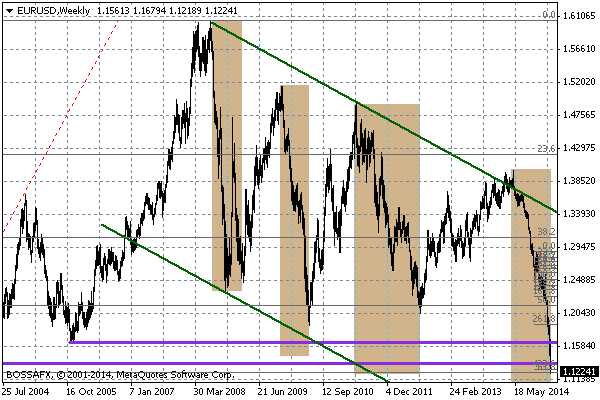

Na parze EUR/USD mamy od wczoraj wyraźne przyspieszenie spadków. Po tym jak wczoraj po południu rynek naruszył dołek z ubiegłego piątku na 1,1459 sprawy potoczyły się szybko. Kilka godzin później doszło do naruszenia wsparcia z listopada 2003 r. na 1,1379, a dzisiaj rano widać, że zbliżamy się do okolic 1,12, które wyznacza kilka zależności Fibonacciego. Przy 1,1210 mamy 61,8 proc. zniesienia Fibonacciego całej historycznej rozpiętości dla EUR/USD. Natomiast przy 1,1240, gdzie jesteśmy obecnie wypada 423,6 proc. wydłużenia z fali czwartej, która była kształtowana w październiku (1,2499-1,2885). Trudno jednak ocenić, czy rejon ten zatrzyma spadki. W długim terminie ważne wsparcia kształtują się dopiero w rejonie 1,0680-1,0780.

Wykres tygodniowy EUR/USD

Opracował: Marek Rogalski – Główny analityk walutowy DM BOŚ

Może to Ci się spodoba

Przegląd poranny 11 lutego

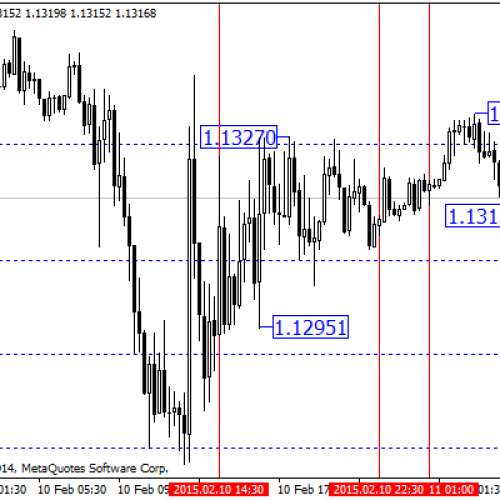

Sesja Amerykańska: W trakcie sesji w USA eurodolar konsolidował w zakresie 1,1295-1,1327 USD. Większość par walutowych pozostawała stabilna, jednak dało się zauważyć lekkie podbicie kwotowań funta czy spadek wartości japońskiego

HUF w górę, pomimo oczekiwanej obniżki stóp

Dzisiaj o godz. 14:00 MNB podejmie decyzję w zakresie stóp procentowych. Rynek oczekuje obniżenia stóp o 15 pb. i taki scenariusz wydaje się być już zdyskontowany. Jednocześnie część uczestników rynku

NZD/USD: chwilowy powrót popytu

Para NZD/USD przebiła opór na 0,7325, co spotkało się z silną reakcją popytu i dynamiczną zwyżką. Zatrzymała się ona dopiero na zniesieniu 38,2 proc. całego ostatniego impulsu wzrostowego. Póki co

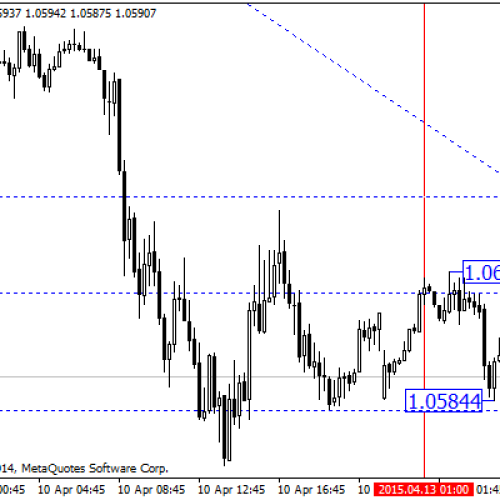

EUR/USD: rozwinięcie spadków

Para EUR/USD pokonała trwale wsparcie na 1,0720, wybiła się z wzrostowego kanału i dziś od rana kontynuuje spadki. Obecnie kurs atakuje zniesienie 50 proc. fali wzrostowej. Ma ono szansę na

Przegląd poranny 13 kwietnia

Sesja Azjatycka: Początek nowego tygodnia nie przynosi większych zmian na rynku walutowym. Lekka zniżka kwotowań głównej pary walutowej tłumaczona jest obawami co do trwających negocjacji z Grecją. Równocześnie funt pozostaje

NZD/USD: czas na powrót do spadków?

Para NZD/USD dokonuje retestu wybitego ważnego wsparcia na 0,7400. Poziom ten obecnie działa jako opór i dodatkowo pokrywa się z zniesieniem 38,2 proc. wczorajszej gwałtownej fali spadkowej. Od strony technicznej

0 Comments

Brak komentarzy!

You can be first to comment this post!