Komentarz PLN: Dług i PLN w górę, sankcje wobec Rosji i indeksy PMI w centrum uwagi

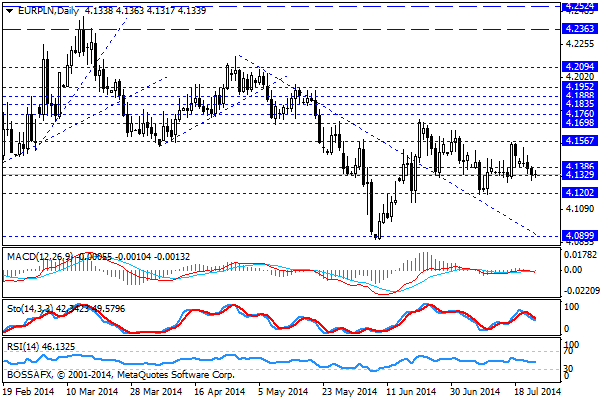

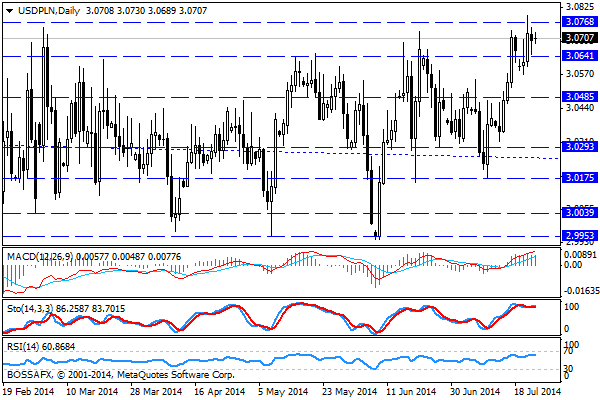

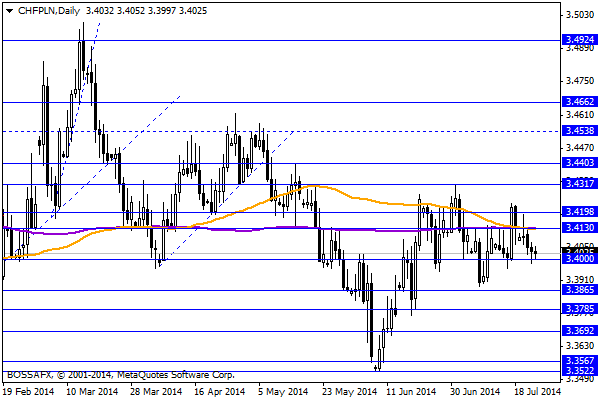

Poranny, czwartkowy handel na rynku złotego przynosi próbę kontynuacji wzrostu wyceny polskiej waluty. Złoty kwotowany jest następująco: 4,1347 PLN za euro, 3,0709 PLN wobec dolara amerykańskiego oraz 3,4030 PLN względem franka szwajcarskiego. Rentowności wyraźnie spadły i wynoszą aktualnie 3,234% w przypadku papierów 10-letnich.

Ostatnie kilkanaście godzin handlu na rynku polskich aktywów przyniosło lekkie umocnienie złotego oraz wyraźny ruch wzrostowy na polskim długu. W przypadku polskich obligacji inwestorzy zareagowali na wyraźnie słabsze dane dot. sprzedaży detalicznej za czerwiec (1,2% r/r wobec oczek. 4,1% r/r), co przynajmniej w teorii powinno wzmagać presję na RPP na obniżki stóp procentowych w kolejnych miesiącach. Wczorajsze wypowiedzi przedstawicieli RPP (A. Kazimierczak, J. Osiatyński) wskazywały jednak na potencjalne przejście w stan wait&see. Nie przeszkodziło to jednak rentownościom 10-letnich obligacji zejść najniżej od maja 2013r. Dodatkowo ruch ten wsparty został, spodziewanym, wysokim popytem (20 mld PLN) na wczorajszej aukcji długu. W przypadku wyceny polskiej waluty obserwujemy nieznaczne próby umocnienia. Kluczowym czynnikiem w realizacji tego scenariusza będzie zachowanie rynku bazowego oraz jedne z najważniejszych wydarzeń dzisiejszej sesji – spodziewane nałożenie sankcji na Rosję przez UE. Zachowanie aktywów rosyjskich każe jednak przypuszczać, iż obostrzenia te znów będą miały jedyni symboliczny charakter i nie powinny wyraźnie zaszkodzić nastrojom wokół emerging markets.

W trakcie dzisiejszej sesji GUS poda dane dot. koniunktury konsumenckiej w lipcu. Najważniejszymi wydarzeniami dzisiejszego handlu będzie jednak ogłoszenie sankcji wobec Rosji, o których piszę powyżej oraz publikacje przemysłowych indeksów PMI za lipiec. Szczególną uwagę należy przyłożyć do wskazań ze Strefy Euro, gdzie spodziewana jest stabilizacja indeksu (51,7 pkt. wobec 51,8 pkt. uprzednio) posiadając potencjał do zaskoczenia rynku, generując wskazanie odbiegające od szacunków.

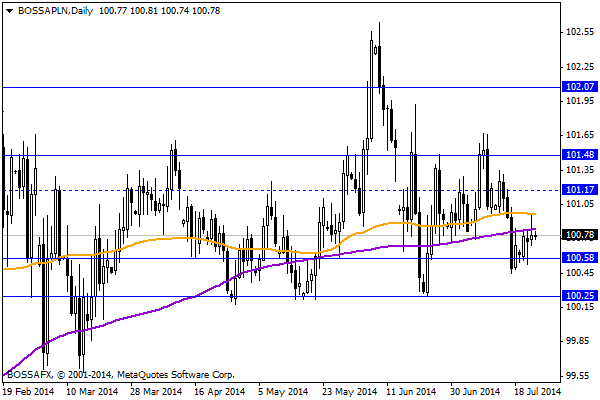

Z rynkowego punktu widzenia wczorajsza lekka aprecjacja złotego nie zdołała trwale naruszyć wsparcia na 4,1330 PLN, którego sforsowanie otwierałoby drogę do testu okolic 4,12 PLN za euro. W przypadku USD/PLN w dalszym ciągu obserwujemy test oporu w okolicach 3,077 PLN za USD. CHF/PLN zbliżył się do wsparcia na 3,4000 PLN. Koszyk BOSSA PLN przeszedł w lokalną konsolidację, jednak bliska obecność wsparcia na 100 pkt. wskazuje raczej na kolejne próby umocnienia polskiej waluty.

Konrad Ryczko

Analityk

Makler Papierów Wartościowych

Może to Ci się spodoba

Trzy banki centralne, trzy problemy

Sesja azjatycka stoi pod znakiem skromnej korekty osłabienia dolara amerykańskiego z ostatnich kilku dni. Po wczorajszym wystrzale kursu do 0,8025 najsłabszy jest dolar australijski. EUR/USD cofa się do 1,0970. EUR/PLN

Raport walutowy

Waluty Euro (EUR) awansowało i obecnie notowane jest około poziomu 1.3360 w stosunku do dolara amerykańskiego. Dzisiaj FED może ogłosić zmniejszenie miesięcznego skupu aktywów wartych 85 mld dolarów. Kluczowym czynnikiem

Skandi FX: Norges Bank nie tnie, ale widzi szanse na obniżkę w czerwcu

Norges Bank utrzymał główną stopę procentową na poziomie 1,25 proc. drugie posiedzenie z rzędu, jednak zapowiedział, że widzi „perspektywy obniżki na kolejnym posiedzeniu w czerwcu”. EUR/NOK wstępnie tąpnął z 8,43

Dolar umocnił się przed jutrzejszym posiedzeniem FOMC

Euro (EUR) utrzymuje swój poziom 1.3437, czyli blisko najniższego poziomu od 8-miesięcy w stosunku do dolara amerykańskiego (USD). Wspólna waluta znajduje się pod presją przez gorszą publikacją dotyczącą sprzedaży domów

Komentarz PLN: PLN najmocniejszy do dolara od początku roku

Czwartkowy, poranny handel na rynku walutowym przynosi stabilizację kwotowań polskiej waluty m.in. po wczorajszym umocnieniu w relacji do dolara oraz funta szterlinga. Złoty wyceniany jest przez rynek następująco: 4,0424 PLN

Sfinks w ciągu pięciu lat chce zwiększyć liczbę restauracji o 2/3

Sfinks Polska, spółka zarządzająca sieciami Sphinx, Wook i Chłopskie Jadło, uruchomił dwie z 16 zaplanowanych na 2016 rok restauracji. Obie pod szyldem Sphinx. Do końca 2020 roku spółka chce rozbudować posiadane sieci

0 Comments

Brak komentarzy!

You can be first to comment this post!