Rynek obawia się deflacji w Polsce – PLN lekko w dół

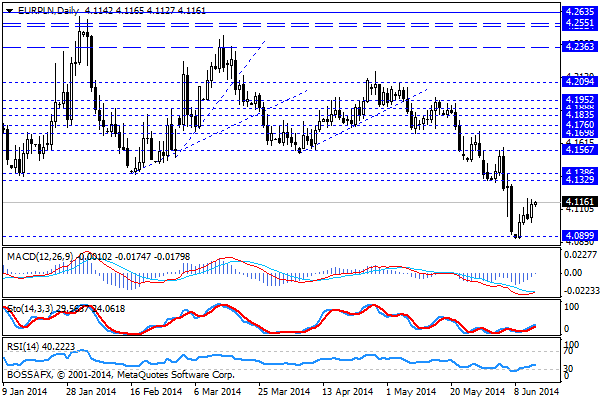

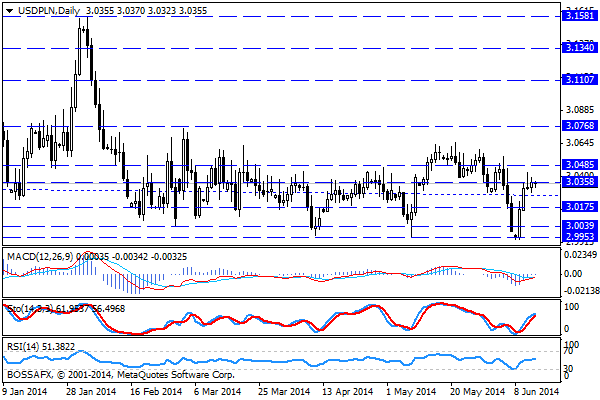

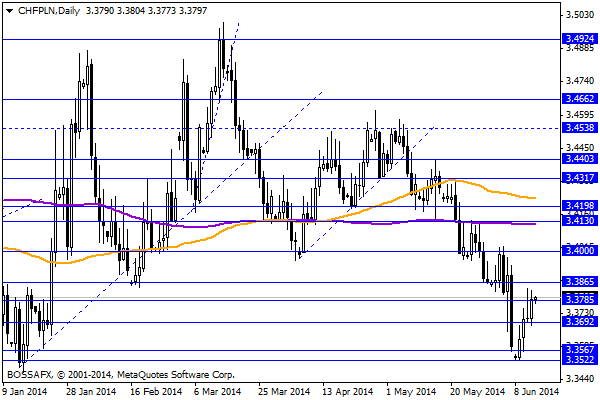

Piątkowy, poranny handel na rynku złotego przynosi próbę stabilizacji kwotowań przed niezwykle istotnymi danymi dot. poziomu inflacji w Polsce. Złoty wyceniany jest przez rynek następująco: 4,1172 PLN za euro, 3,0359 PLN wobec dolara amerykańskiego oraz 3,3811 PLN względem franka szwajcarskiego. Rentowności polskiego długu wynoszą 3,525% w przypadku papierów 10-letnich.

Ostatnie kilkanaście godzin handlu przyniosło oczekiwany dalszy, lekki spadek wyceny złotego. Ruch miał również pochodzenie zewnętrzne, gdyż pod presją pozostawał m.in. węgierski forint (ostatnie dane potwierdziły deflację) lokalnie jednak impuls ten pozostał ograniczony z uwagi na wzrost cen na rynku długu. Piątkowa sesja może okazać się kluczowa w zakresie nastrojów na złotym w kolejnych tygodniach – realne zagrożenie deflacyjne powoduje, iż rynek wycenia obecnie (FRA’s) możliwość interwencyjnych obniżek stóp już na lipcowym posiedzeniu RPP. Spekulacje te potwierdzone zostały wczoraj przez E. Chojną-Duch, która stwierdziła, że Rada „powinna rozważyć prawdopodobieństwo i konsekwencje obniżki stóp na lipcowym posiedzeniu”. Możliwość kolejnej, szybkiej obniżki stóp stanowi negatywny czynnik dla wyceny złotego, jednak potencjalne umocnienie obligacji z tego tytułu powinno w dużej mierze kompensować ten wpływ. W szerszym ujęciu wydaje się jednak, iż najbardziej prawdopodobnym scenariuszem w dalszym ciągu jest konsolidacji powyżej 4,1 EUR/PLN oraz 3,00 USD/PLN ze wskazaniem na próby osłabienia polskiej waluty i korekty ostatniego trendu spadkowego na parach.

Dane nt. inflacji w ujęciu CPI poznamy o godz. 14:00. Rynek spodziewa się wzrostu wskaźnika w ujęciu r/r do 0,4% z 0,3% uprzednio. Natomiast w przypadku ujęcia m/m oczekiwane jest 0,0% i to właśnie tutaj należy doszukiwać się potencjalnych sygnałów o możliwej deflacji w kolejnych miesiącach. Problem niskiej inflacji jest widoczny zarówno w regionie (Węgry) jak i Strefie Euro (ostatnie działania EBC mają na celu m.in. pobudzenie inflacji) stąd realne zagrożenie deflacją również w Polsce.

Z rynkowego punktu widzenia obserwujemy kontynuację spadków na parach x/PLN, co należy powiązać z dzisiejszymi danymi z polskiej gospodarki. Jeżeli scenariusz deflacyjny znajdzie potwierdzenie to zakładać można ruch w kierunku 4,13 PLN za euro oraz 3,3865 PLN za CHF. W przypadku pary USD/PLN znajdujemy się obecnie przy dość silnych oporach na 3,0358 PLN oraz 3,0485 PLN, które ograniczają potencjał wzrostu wyceny USD na tej parze.

Konrad Ryczko

Analityk

Makler Papierów Wartościowych

Może to Ci się spodoba

DAX: spadkowe odreagowanie

Notowania indeksu DAX zatrzymały się na zniesieniu zewnętrznym 127,2 proc. ostatniej spadkowej korekty i wykonują techniczny nawrót do poziomu wybitych szczytów. Poziom ten powinien zostać wkrótce przetestowany, ale zejście poniżej

„Efekt Dudy” nie do utrzymania

Poniedziałek powinien być nudnym dniem na rynku walutowym, pod warunkiem, że nie jest się zainteresowanym rynkiem złotego. Pod nieobecność inwestorów z Frankfurtu, Londynu i Nowego Jorku płynność rynku będzie mocno

Portugalia nie sprzeda rezerw złota

Na początku zeszłego tygodnia jedynie spekulowało się o potencjalnym nakazie sprzedaży ponad 10 ton złota przez Cypr. W środku tygodnia analitycy zaczęli zwracać uwagę na inne kraje, które posiadają znaczne

Komentarz PLN: Dług i PLN w górę, sankcje wobec Rosji i indeksy PMI w centrum uwagi

Poranny, czwartkowy handel na rynku złotego przynosi próbę kontynuacji wzrostu wyceny polskiej waluty. Złoty kwotowany jest następująco: 4,1347 PLN za euro, 3,0709 PLN wobec dolara amerykańskiego oraz 3,4030 PLN względem

Fitch obniża rating Wielkiej Brytanii

Piątkowa sesja na rynku Forex przyniosła gwałtowną deprecjację funta na rzecz innych walut. Wszystko za sprawą decyzji Fitch, który obniżył poziom wiarygodności kredytowej Wielkiej Brytanii z AAA do AA+. Swoje

FOMC kończy skup aktywów, dolar umacnia swój kurs

Euro (EUR) spadło wczoraj z poziomu 1.2770 do poziomu 1.2626 w stosunku do dolara amerykańskiego (USD) po tym, jak Bank Rezerwy Federalnej oficjalnie zakończył swój pięcioletni program skupu aktywów, w

0 Comments

Brak komentarzy!

You can be first to comment this post!