Absolutna stopa zwrotu niezależnie od sytuacji rynkowej?

Fundusze absolutnej stopy zwrotu w ostatnim czasie cieszą się dużym zainteresowaniem. Zarządzający nimi stawiają sobie bowiem ambitny cel osiągnięcia bezwzględnego zysku. Expander postanowił sprawdzić, czy tego typu inwestycje rzeczywiście przynoszą zysk niezależnie od sytuacji rynkowej. Pod lupę wziął wybrane polskie i zagraniczne fundusze.

W przeciwieństwie do tradycyjnych odpowiedników, celem działalności funduszy absolutnej stopy zwrotu nie jest pokonanie wybranego indeksu rynkowego (którym w przypadku funduszy akcji polskich może być np. WIG lub WIG20), a osiągnięcie dodatniej stopy zwrotu niezależnie od sytuacji panującej na rynku. W realizacji tego celu zarządzającym pomaga stosowanie różnych strategii inwestycyjnych opartych o szerokie spektrum instrumentów finansowych. Poza standardowymi, inwestują one w waluty, stopy procentowe, nieruchomości, towary. Na szeroką skalę wykorzystają również dźwignię finansową, arbitraż, instrumenty pochodne czy krótką sprzedaż. Tego typu działania mają z jednej strony pomóc redukować ryzyko (zmienność), a z drugiej, szybciej niż w przypadku tradycyjnych funduszy, reagować na zmieniające się otoczenie rynkowe w dużej mierze dzięki zawieraniu krótkich pozycji (na spadki cen).

Mimo iż fundusze absolutnej stopy zwrotu są grupą zróżnicowaną, można wyodrębnić wśród nich kilka najpopularniejszych strategii inwestycyjnych. Jedną z nich jest long/short equity, polegająca na poszukiwaniu i kupowaniu niedowartościowanych akcji a sprzedawaniu (czyli zajmowaniu krótkich pozycji na spadki) akcji przewartościowanych. Z kolei strategia equity market neutral zakłada zawieranie pozycji krótkich i długich o równej wartości na nieefektywnie wycenione i skorelowane ze sobą instrumenty. Wśród innych propozycji możemy znaleźć global macro, która zarabia dzięki zmianom zachodzącym w gospodarkach krajów, a w szczególności na stopach procentowych, kursach walutowych czy anomaliach rynków kapitałowych. Do ciekawych strategii należy również fixed income arbitrage, czyli wyszukiwanie nieprawidłowości w wycenach instrumentów o stałym dochodzie.

Podstawową cechą funduszy absolutnej stopy zwrotu jest liberalna polityka inwestycyjna, która daje im swobodę działania i nie narzuca ograniczeń typowych dla tradycyjnych funduszy. Dla przykładu, fundusze akcji muszą posiadać w swoim portfelu znaczy udział akcji nawet w okresach, gdy ich ceny spadają.

Fundusze absolutnej stopy zwrotu w Polsce

Polski rynek funduszy absolutnej stopy zwrotu jest stosunkowo młody i sięga roku 2005, kiedy powstał pierwszy fundusz o nazwie Opera FIZ (Opera TFI). W ostatnim czasie dynamika jego rozwoju wzrosła i na chwilę obecną liczy blisko 72 rozwiązania, podczas gdy 3 lata temu było ich zaledwie 26.

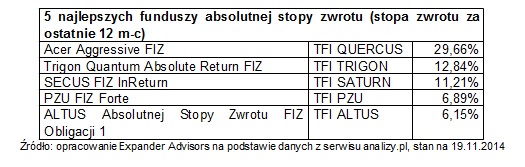

Większość z nich (aż 47) oferowanych jest w formie funduszy inwestycyjnych zamkniętych. Taka forma daje zarządzającym większą swobodę działania. Za ostatnie 12 miesięcy średnia stopa zwrotu z tej grupy była ujemna i wyniosła -1,79%, z czego aż 29 funduszy znalazło się pod kreską. Uwagę zwraca również duże zróżnicowane wyników, które między najlepszym a najgorszym funduszem wyniosło aż 54,78 p.p. Najlepszym funduszem okazał się Acer Aggressive FIZ (+29,66%) z kolei najgorszym Total FIZ (-25,12%).

Ciekawych obserwacji mogłoby dostarczyć porównanie, jak tego typu instrumenty poradziły sobie w okresie kryzysu finansowego w 2008 roku. Niestety, w tym czasie w naszym kraju funkcjonowały tylko trzy fundusze (Investor FIZ, Opera FIZ i Opera Za 3 Grosze FIZ), jednak żadnemu z nich nie udało się zrealizować założonego celu. Zwłaszcza osoby, które zainwestowały w Opera FIZ i Opera Za 3 Grosze FIZ na początku 2008 r. straciły ponad połowę swoich pieniędzy. Nie oznacza to jednak, że nie są w stanie zapewnić zysków w każdych warunkach funkcjonują one w naszym kraju zbyt krótko, aby zdobyć odpowiednie doświadczenie.

Fundusze absolutnej stopy zwrotu na świecie

Zdecydowanie inaczej sytuacja prezentuje się na rynkach zagranicznych, w szczególności na amerykańskim i europejskim, gdzie historia funduszy absolutnej stopy zwrotu sięga aż 1949 roku.

Do analizy wybraliśmy popularne fundusze absolutnej stopy zwrotu (realizujące różne strategie), które spełniają wymagania dyrektywy UCITS dotyczące przejrzystości, płynności i zarządzania ryzykiem.

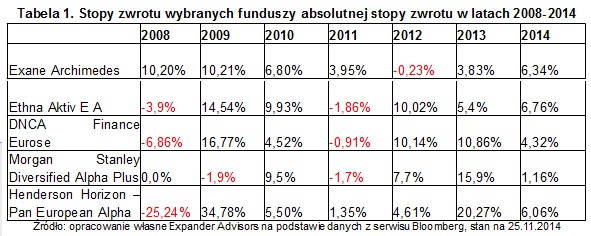

W celu sprawdzenia zachowania funduszy absolutnej stopy zwrotu podczas kryzysu finansowego zostało wybranych pięć z dłuższą historią działalności: francuskie Exane Archimedes (istnieje od 2007 roku) i DNCA Finance Eurose (istnieje od 2000 roku), brytyjski Henderson Horizon Pan European Alpha (istnieje od 2006 roku), Morgan Stanley Diversified Alpha Plus (istnieje od 2008) oraz szwajcarski Ethna-Aktiv E A (istnieje od 2002).

Jak widać w poniższej tabeli, funduszem który rewelacyjnie poradził sobie w trakcie kryzysu finansowego w 2008 roku był Exane Archimedes. Wygenerował on stopę zwrotu wynoszącą aż +10,2% (dla porównania w 2008 roku indeks WIG20 stracił 47,69% a S&P500 38,49%). Na uwagę zasługują też Ethna Aktiv E A oraz Morgan Stanley Diversified Alpha Plus które w wysokim stopniu ochroniły kapitał inwestorów przed stratą.

Warto również podkreślić dobre zachowanie funduszu Exane Archimedes podczas korekty w 2011 roku zyskał on w całym roku 3,95% podczas gdy np. WIG20 spadł aż o 21,2%. Wszystkie fundusze (poza Henderson Horizon Pan European Alpha) w analizowanym okresie mogą pochwalić się dobrą kontrolą zmienności oraz stabilnymi wynikami.

Piotr Nowak

Dyrektor ds. produktów inwestycyjnych i ubezpieczeniowych

Expander Advisors

Może to Ci się spodoba

Gdy w domowym budżecie brakuje pieniędzy…

Zdarza się, że w domowym budżecie brakuje pieniędzy na bieżące wydatki. Najczęściej taka sytuacja ma miejsce w okolicach świąt, wakacji czy tuż przed rozpoczęciem roku szkolnego. W jaki sposób podreperować

Vademecum obligacji – Rolowanie

Rolowanie obligacji to termin określający zamianę obligacji danej spółki, których termin wykupu upłynął, na nowe obligacje przez nią wyemitowane. Z punktu widzenia inwestora oznacza to przedłużenie czasu użyczenia kapitału spółce,

Czy cudzoziemiec porozumie się w polskim banku?

Osoby, które rozmawiają płynnie w języku polskim mogą mieć problem z załatwieniem sprawy w polskich bankach. W Polsce istnieje kilka banków, które zapewniają zagranicznemu klientowi obsługę w obcym języku. Badania

Kiedy warto skorzystać z pożyczki gotówkowej?

Pożyczka gotówkowa to świetny sposób na sfinansowanie nieprzewidzianych wydatków oraz długo planowanych marzeń i planów. Kto może po nią sięgnąć i w jakich okolicznościach war-to to zrobić? Podpowiadamy. Brak oszczędności

Jaką pomoc mogą uzyskać frankowicze? Najnowsze wiadomości 2022

W Polsce jest wielu frankowiczów, którzy potrzebują skutecznej pomocy w uwolnieniu się od kredytów frankowych. Kredyty frankowe nie są jakąś nowością — w zasadzie na polskim rynku bankowym funkcjonują od

Czy wynagrodzenie akordowe się opłaca?

Sposób wynagradzania pracownia uzależniona jest od typu wybranej pracy, zajmowanego etatu oraz samego firmy. Zdarza się, że najbardziej korzystna dla właściciela jest praca na akord. Czym charakteryzuje się ta forma

0 Comments

Brak komentarzy!

You can be first to comment this post!