Koniec niepewności? Reforma OFE nie musi oznaczać katastrofy dla GPW

Od początku roku media wieszczą giełdową katastrofę w związku z wycofaniem z parkietu części środków inwestowanych dotychczas przez OFE. Jednak eksperci uspokajają. Chociaż reforma najprawdopodobniej ograniczy płynność spółek notowanych na GPW, to jej efekt może być już w dużym stopniu uwzględniony w cenach akcji, a nieco gorsze od innych rynków rozwijających się wyniki naszego parkietu są raczej skutkiem większej niepewności niż braku perspektyw.

Polacy mają czas do 31 lipca na podjęcie decyzji o pozostaniu w Otwartych Funduszach Emerytalnych. Termin wypada na środek lata i sezonu urlopowego, procedura nie jest zbyt przyjazna, a fundusze mają zakaz reklamy. Do tego rząd nie prowadzi aktywnej kampanii informacyjnej.

Nic dziwnego, że jak do tej pory decyzję o pozostaniu w OFE podjęła niewielka część z 14 mln uprawnionych. Według danych ZUS na 25 lipca takich osób było niewiele ponad 971 tys. Jednak jak przyznaje ZUS tempo napływu deklaracji o pozostaniu w OFE przyspieszało, im bliżej było ostatecznego terminu przewidzianego na tą decyzję. – Wiadomo już, że pierwotne szacunki, czy to rządu czy samych OFE, jeśli chodzi o liczbę osób chcących pozostać w funduszach emerytalnych okażą się wygórowane, ale nadal nie można przewidzieć, jak duża to będzie liczba oraz, jaka część z nich będzie w stanie złożyć deklarację na czas. Stąd wysoka niepewność , która przełożyła się na gorsze wyniki GPW w pierwszym półroczu – zauważa Jacek Buczyński, analityk Biura Maklerskiego Deutsche Bank. – Jak na razie, mimo wyraźnych wzrostów na niektórych innych rynkach wschodzących jak Turcja, Indie, czy Brazylia, GPW stoi w miejscu. Tymczasem, rola OFE jako strony popytowej nie jest w ostatnich miesiącach znacząca, dlatego wydaje się, że o gorszych rezultatach GPW decyduje w dużym stopniu właśnie niepewność – dodaje.

Nie takie OFE ważne

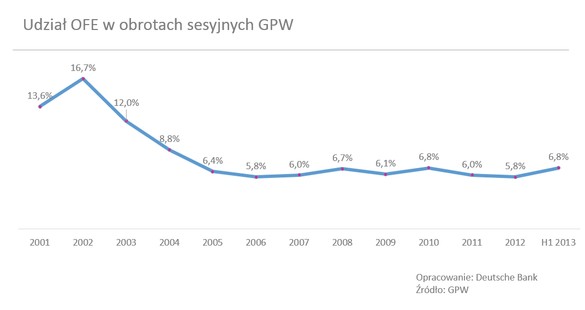

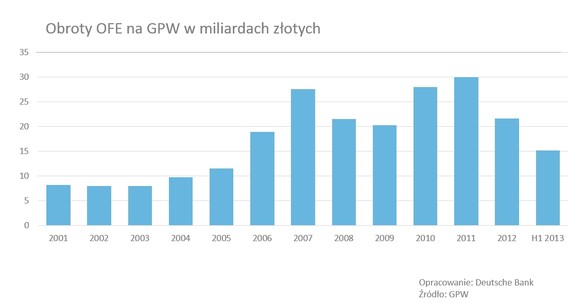

Do OFE odprowadzana jest zaledwie jedna siódma obowiązkowej składki na ubezpieczenie emerytalne, czyli niespełna 3 proc. naszych pensji. W ciągu ostatnich lat fundusze generowały od 5 do 9 proc. obrotów na giełdzie. To dużo, ale znacznie mniej niż udział TFI czy inwestorów indywidualnych.

Obecnie OFE zasilają giełdę każdego miesiąca inwestując w akcje około miliarda złotych. Z końcem lipca ta kwota gwałtownie się zmniejszy. Szacuje się, że nawet do 20-30 milionów miesięcznie. Czy GPW czeka szok cenowy?

Analitycy wskazują, że niekoniecznie. Szacowany przyszły spadek podaży może być już uwzględniony w cenach akcji, a nawet zawyżony. Co więcej, OFE wyprzedają polskie akcje już od początku roku. Dzieje się tak za sprawą liberalizacji przepisów, które zobowiązywały je do inwestycji w złotych. Od 1 lutego tego roku OFE mogą inwestować w obcej walucie do 10 proc. wartości swoich aktywów. Planuje się, że od 2016 roku limit wzrośnie do 30 procent.

– Trzeba się liczyć z tym, że z końcem lipca płynność naszej giełdy się zmniejszy. Jednak to raczej rozterki dotyczące głównie dużych inwestorów instytucjonalnych. Ci indywidualni albo klienci TFI nie powinni się martwić. Jest duża szansa, że zmiany już zostały uwzględnione w wycenie akcji GPW w pierwszym półroczu tego roku – podkreśla Jacek Buczyński z Biura Maklerskiego Deutsche Bank. – Moim zdaniem istnieje realna szansa na to, że po zakończeniu procesu składania deklaracji o pozostaniu w OFE – możemy mieć do czynienia z odbiciem, bo rynki często wolą pewne informacje, nawet negatywne, od niepewności – dodaje.

Czy „suwak” zmusi OFE do sprzedaży akcji?

Zgodnie z reformą na dziesięć lat przed osiągnięciem wieku emerytalnego przez klienta OFE, jego środki będą stopniowo przekazywane do ZUS. Rząd nazywa ten mechanizm „suwakiem bezpieczeństwa”. Szacuje się, że w tym roku spowoduje on odpływ 4,5 mld złotych z funduszy, a w następnym ponad 2 mld. Pod znakiem zapytania stoi to, czy i w jakim stopniu OFE będą zmuszone do sprzedaży polskich akcji, aby być w stanie spełnić ten wymóg.

– Wydaje mi się, że raczej nie powinniśmy się spodziewać gwałtownej wyprzedaży akcji ze strony OFE w związku z mechanizmem „suwaka”. Nie można bowiem zapominać, że część zobowiązań z tego tytułu może zostać zaspokojona z dywidend, które otrzymają OFE – mówi Jacek Buczyński. – Trzeba też pamiętać, że masowa wyprzedaż akcji nie leży w interesie posiadaczy znaczących pakietów akcji, zwłaszcza w przypadku średnich i małych spółek, a wśród nich są przecież OFE- dodaje analityk Deutsche Bank.

Prywatni inwestorzy nie powinni się zrażać

Zdaniem ekonomistów najbardziej wyraźnym efektem mniejszego znaczenia OFE będzie spadek płynności spółek notowanych na warszawskiej giełdzie. Oznacza to mniej transakcji, ale niekoniecznie niższe ceny akcji. – Spadek płynności nie zatrzyma obrotu akcjami. Może to być problem dla inwestorów instytucjonalnych, ponieważ dla dużych graczy, w tym zagranicznych, płynność ma istotne znaczenie, więc ich zainteresowanie GPW może przejściowo spaść, ale posiadacze krajowych akcji nie powinni się obawiać – uspokaja Jacek Buczyński. – Z drugiej strony ograniczenie roli OFE może też odbić się na rynku pierwotnym. Spółkom wchodzącym na giełdę trudniej już będzie chociażby o plasowanie emisji, gdzie w poprzednich latach OFE często były znaczącym inwestorem na rynku pierwotnym – dodaje.

Jak deklaruje GPW, lukę po OFE giełda będzie starała się zapełnić pozyskując nowych inwestorów, m.in. za pośrednictwem TFI. Jednak analitycy nie spodziewają się znacznego wzrostu zainteresowania giełdą w krótkim terminie. – Do końca lipca czynnik niepewności zniknie, ale należy liczyć się z tym, że wraz z nim także część popytu na polskie akcje – mówi Jacek Buczyński, analityk Biura Maklerskiego Deutsche Bank. – Mimo to z punktu widzenia indywidualnego inwestora, GPW nadal pozostaje atrakcyjną formą inwestycji. Nawet jeśli koniec lipca nie przyniesie wyraźnego odbicia, mniej niewiadomych powinno przywrócić normalność na warszawskiej giełdzie. Miejmy nadzieję, że nasz rynek szybko nadrobi stratę wobec pozostałych indeksów rynków wschodzących – dodaje.

Deutsche Bank

Może to Ci się spodoba

Od czego zależy wysokość przyszłych emerytur?

Czynnikiem decydującym o wielkości przyszłej emerytury jest zysk osiągnięty z zainwestowanych składek. Jej wartość może zwiększyć się dzięki szerszemu udziałowi akcji. Jednak inwestując większą ilość akcji równocześnie rośnie ryzyko. W

Ile może dorobić emeryt?

Obecnie osoby w podeszłym wieku, które każdego miesiąca otrzymują emeryturę, nie zaliczają się do najbogatszych w kraju. Najczęściej nie starcza im na konieczne do dobrego funkcjonowania lekarstwa lub opłaty eksploatacyjne.

W marcu z powodu deflacji emerytury i renty wzrosły o 0,24 proc

Deflacja w polskiej gospodarce związana jest przede wszystkim z utrzymującym się spadkiem cen na rynkach surowców, które są na poziomie najniższym od 2008 r. To sprawia, że średnioroczny wskaźnik cen towarów i usług

Przedsiębiorco nie licz na ZUS i OFE

Osoby prowadzące własny biznes uzyskują emerytury w wysokości ok. 1200 zł netto, czyli znacznie poniżej średniej wartości takiego świadczenie w naszym kraju. Niska emerytura może być dla nich szczególnie dotkliwa,

Jak zagwarantować sobie bezpieczną starość? Różnice między kontem oszczędnościowym a emerytalnym

Prognozy dotyczące wysokości emerytury obecnych 30-40-latków nie są zbyt optymistyczne. Mimo to niewielu Polaków decyduje się na gromadzenie dodatkowych środków z myślą emeryturze. Warto jednak wygospodarować z miesięcznej pensji choćby

Co z emeryturami?

Fundusz emerytalny był wielokrotnie przebudowywany i przekształcany na wszystkie możliwe sposoby. Zawsze ktoś był niezadowolony, dlatego postawiono na kompromis i ustalono stałe zasady. Wielkość przyszłej emerytury zależy przede wszystkim od

0 Comments

Brak komentarzy!

You can be first to comment this post!